相続税試算・事前対策

生前対策とは

生前対策とは、相続税負担軽減のための財産贈与や、親族間トラブル防止のための遺言書作成等、将来相続問題でもめない為に、生前の間に行う対策のことを言います。

相続税は事前に対策を早く行えば行うほど節税が可能であり、対策期間として5年以上の時間を必要とする場合もございます。相続税の問題解決には、生前対策が非常に重要となるのです。

相続税試算・事前対策リポーティングサービスでは、お客様の相続税の試算から、節税方法のご提案、相続トラブル防止のための遺言書作成のご提案等、ベリーベストグループの「税理士」「弁護士」「司法書士」がタッグを組み、相続に関するすべてのお悩みについての対策をご提案します。

面談に税理士と弁護士が同席するため、税務面と法務面のご相談が同時に行えることもポイントです。お客様のお悩みに、専門家が全力でサポートします。

2015年1月の相続税改正により基準額が変更され、相続税の課税対象者は従来の約1.5倍になると言われています。

【相続税がかかる基準額】

3,000万円+(600万円×法定相続人の数)=基準額

多額の貯蓄を持っていなくとも、土地や持家を所有する場合多くの方が課税対象者となります。相続の事前対策に早すぎるタイミングはありません。突然の事態に慌てないよう、早めの対策を行いましょう。

このような悩みを抱える方へ

- 相続税を減額させたい

- 家族の相続トラブルを未然に防ぎたい

- 将来必要となる相続税を前もって知っておきたい

- 遺言書を作成したい

- 自分の資産を守りたい

- 土地や株などの合計額と、分割方法を知りたい

- 相続が起きたときに慌てないようにしたい

- 相続関係で損をしたくない

- 自分の意思で相続人を決めたい

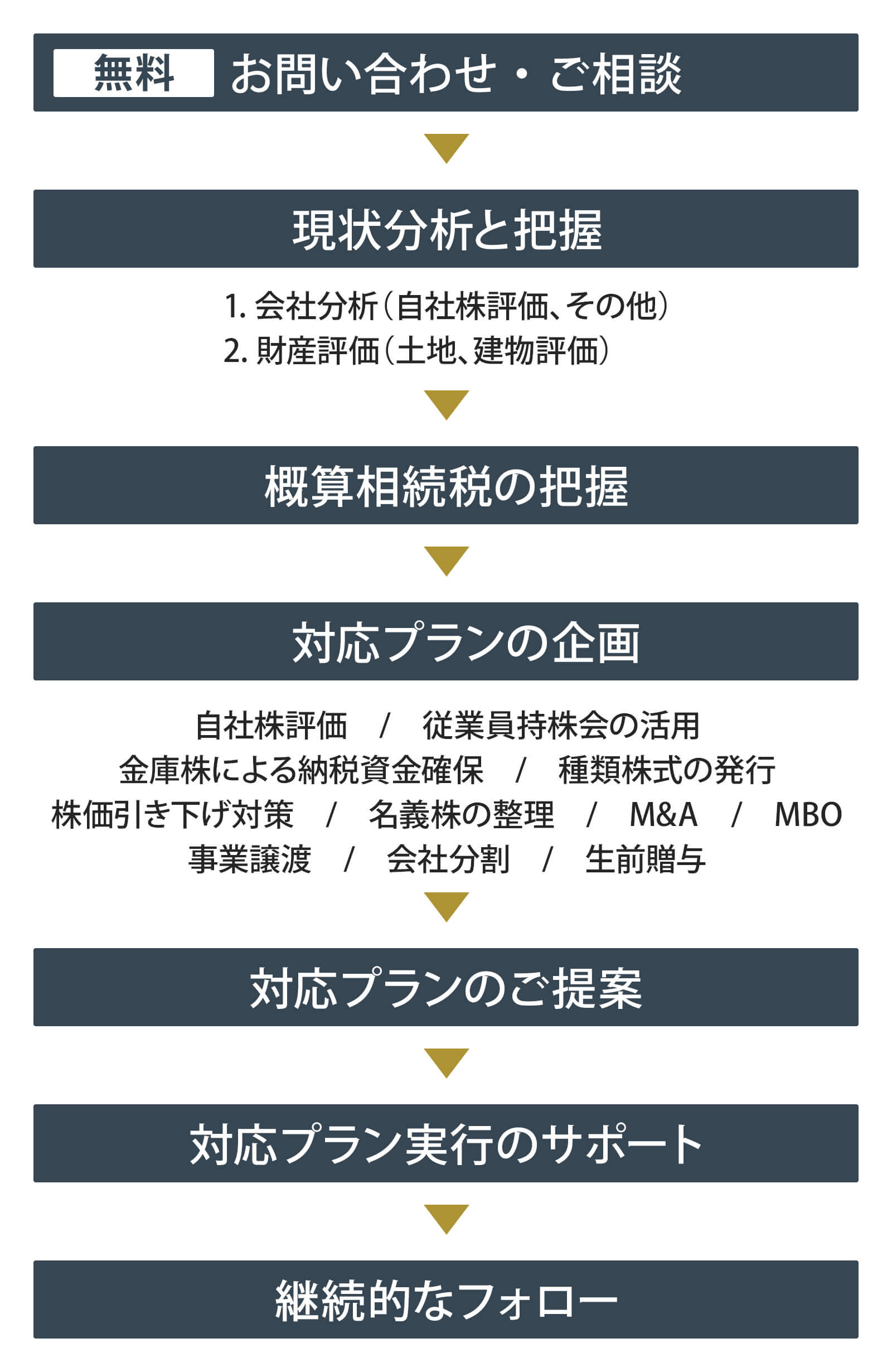

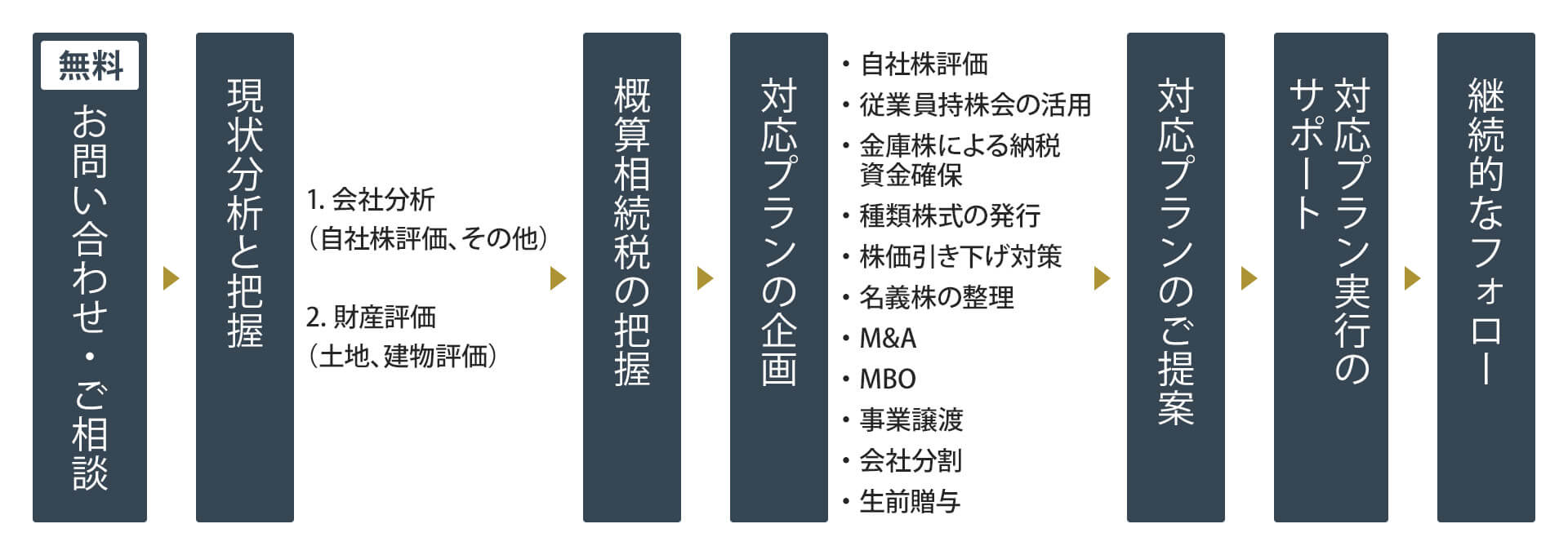

サービスの流れ

お問い合わせ・ご面談(60分無料)

初回ご面談時におおまかな総資産額と、サービスの報酬額をお伝えします。その後ご契約をされるかどうかご決定ください。

財産内容調査書および必要書類のご提出

必要書類例

- 保有土地・建物の固定資産税評価証明書

- 上場株式に関する証券会社等残高証明書

- 生命保険契約の証券

- 保有株式等の一覧

- その他の財産一覧

- その他の相続に関係ある書類

リポートのご説明

初回ご面談からおよそ1ヶ月後にリポートが完成します。税理士、弁護士同席のもと、リポート内容のご説明と今後取り得る対策等についてお客様と意見交換させていただきます。

サービス内容

1.被相続人の総資産をチェック

被相続人の所有財産の総額を試算いたします。無料初回面談時には大まかな試算が可能です。結果によって、相続税申告対象者かどうかが判明します。詳細なリポートは後ほど必要書類を頂いてから算出いたします。

2.相続税がいくらになるか試算

所有財産の総額とご親族の状況等を元に、相続税の金額を試算いたします。一次相続、二次相続を踏まえた相続税を試算することで、節税対策へ役立てます。

3.相続税節税のご提案

相続税を減額するための節税方法をご提案いたします。節税に有利な遺産分割方法や、不動産活用方法、生命保険活用方法等の対策をご紹介いたします。

対策方法例

相続財産の評価額の引下げの検討

配偶者の税額軽減の活用

小規模宅地等の検討

非課税資産の購入 など

4.遺産分割のご提案

お客様の意向を中心に、遺留分等を考慮に入れた遺産分割方法をご提案いたします。また、相続トラブルを防ぐための事前準備や事前対策についてもご紹介いたします。

5.相続税・納税資金確保のご提案

試算した相続税納税額に現預金の金額が不足している場合、不動産売却等の納税資金確保のための手法をご提案いたします。

6.お客様のお悩みに対する対処方法のご提案

その他にも、相続に関係する様々なお悩みにお答えいたします。自分の介護をしてくれている長女に大目に残したい、たくさんの学費を払った次男よりも家督を継ぐ長男に多くの財産を残したい、などのお客様固有のお悩みを事前にお伺いし、対処方法のご提案をいたします。

Q&A

相続発生以前と以降で対策を行った場合、どのような違いがありますか?

事前対策で節税をするにあたり、重要なこととはなんですか?

現預金が少なく、土地の財産ばかりなのですが、どのような節税対策が可能ですか?

両親の相続について相談したいのですが、本人が不在でも相談は可能ですか?

- 初回相談は60分が目安となります。事案によって初回より有料のご相談となる可能性がございます。

- 確定申告は、初回相談60分無料の対象外です。