信託型ストックオプションとは?導入するポイント3選

「信託型ストックオプションって何…?」

「従来のストックオプションと何が違うの?」

信託型ストックオプションについて、言葉は聞いたことあるけれど、上記のような疑問をお持ちの方もいらっしゃるのではないでしょうか。

本記事を読んでいる方の中には、ストックオプションの導入を検討している経営者の方もいらっしゃるかもしれません。

近年、ストックオプションの新たな形として、「信託型」のストックオプションが注目されています。

信託型のストックオプションを導入するためには、正しい知識を身につけなければいけません。

本記事では「信託型ストックオプション」について、

- 信託型ストックオプションの概要

- 信託型ストックオプションのメリット

- 信託型ストックオプションのデメリット

- 信託型ストックオプションの活用事例

- 信託型ストックオプションを導入するポイント

などについて、べリーベスト税理士事務所がわかりやすく解説します。

この記事が、信託型ストックオプションの導入を検討している方の参考になれば幸いです。

税理士にご相談頂いた方がよい可能性があります。

お気軽にべリーベスト税理士事務所までお問い合わせください。

1、信託型ストックオプションの概要

まずは、信託型ストックオプションの概要について説明します。

- 信託型ストックオプションの概要とあわせて、

- 従来のストックオプションとの違い

- 信託型ストックオプションの仕組み

についても解説いたします。

(1)信託型ストックオプションとは?

信託型ストックオプションとは、「信託」を介在してストックオプションを発行することです。

そもそもストックオプションとは、「新株予約権」とも呼ばれ、会社の従業員があらかじめ定められた価格で自社株式を取得できる権利です。

取得した株式の価値が上がった場合、株式市場で売却することによってキャピタルゲインを得ることができます。

信託型のストックオプションは、信託によってストックオプションを預かる受託者を介在させ、委託者(会社)→受託者→従業員という流れでストックオプションが付与されます。

(2)従来のストックオプションとの違い

信託型ストックオプションと従来のストックオプションの最も大きな違いは、ストックオプションの付与において、受託者を介在させるかどうかです。

従来のストックオプションでは、受託者を介在させずに直接ストックオプションが付与されることになります。

信託型ストックオプションは、従来のストックオプションの問題点を解消する形で誕生しました。

従来のストックオプションの問題点は、以下のようなことが挙げられます。

- 付与ごとにストックオプションを発行しなければいけない

- 会社への貢献度を考慮できない

- 行使価格がバラバラである

- 税制適格要件の制約を受ける

信託型ストックオプションを導入すれば、以上の問題点を解決することができるのです。

詳しくは、次章「2、ストックオプションのメリット」で解説します。

(3)信託型ストックオプションの仕組み

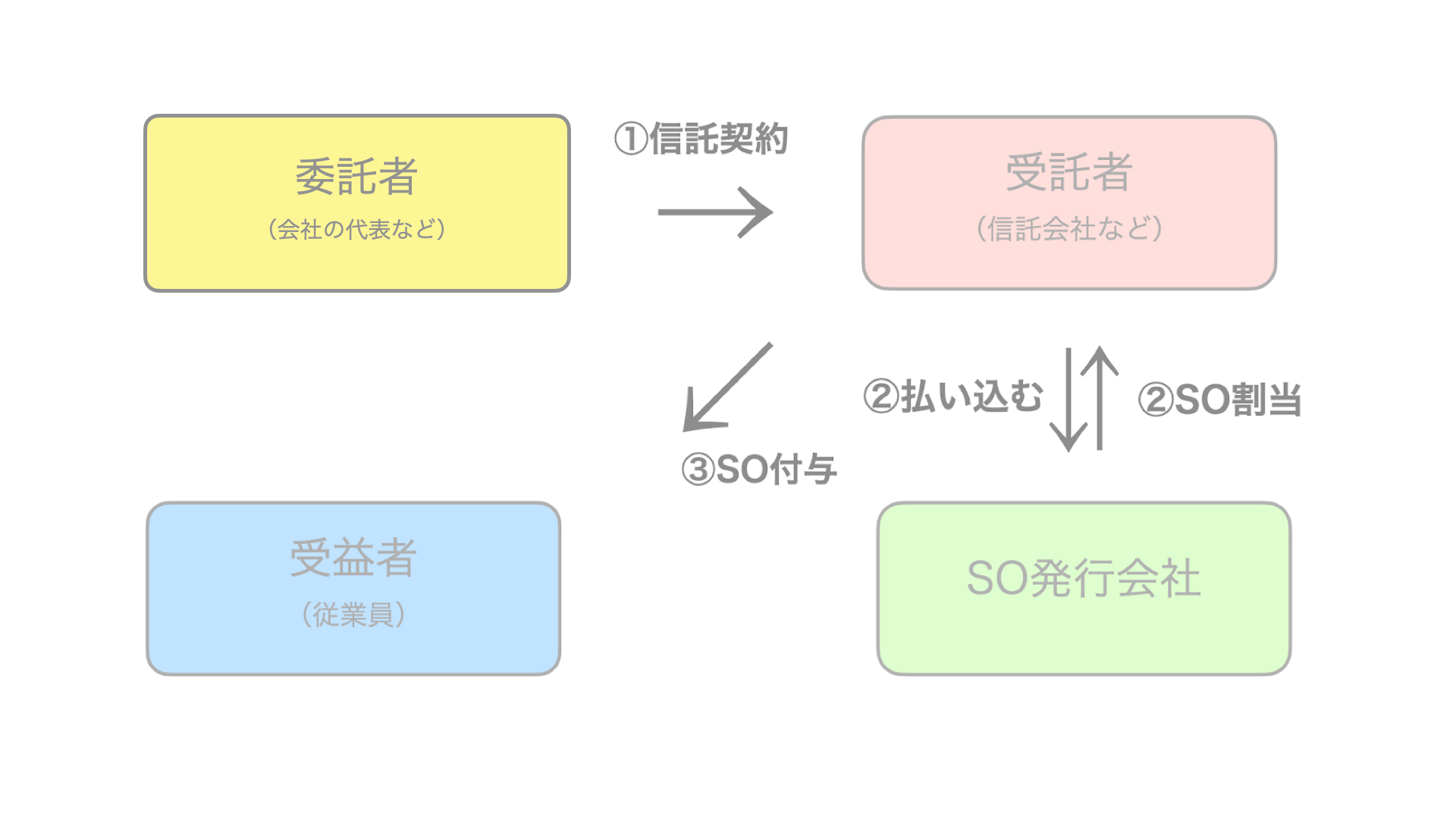

信託型ストックオプションに関わる関係者は、以下の通りです。

- 委託者(会社の代表者など)

- 受託者(信託会社など)

- 受益者(従業員)

- 株式発行会社

4者の関係は、以下の図のようになっています。

①委託者と受託者間で信託契約を結ぶ

信託型ストックオプションを利用するために、委託者である企業側は、受託者である信託会社と信託契約を締結します。

信託契約には、信託に関するルールやストックオプションの交付条件などが取り決められます。

②信託された金銭を発行会社に払い込み、ストックオプションを割当てる

受託者である信託会社は、信託契約に基づき信託された金銭を発行会社に払い込みます。

払い込みを受けた発行会社は、信託会社にストックオプションの割当を行います。

割当を行うと、ストックオプションの管理は受託者に任されるのです。

③ストックオプションの付与

信託期間満了など信託契約で定めた条件を満たした場合、ストックオプションが受益者に付与されます。

2、信託型ストックオプションのメリットと特徴

前章では、信託型ストックオプションの概要について解説しました。

信託型ストックオプションには、具体的にどのようなメリットがあるのでしょうか。

前章「1、信託型ストックオプションの概要」の(2)で解説したように、従来のストックオプションの問題点には、以下ものがありました。

- 付与ごとにストックオプションを発行しなければいけない

- 会社への貢献度を考慮できない

- 行使価格がバラバラである

- 税制適格要件の制約を受ける

信託型ストックオプションは、上記の問題点を解決する形で誕生しました。

本章では、従来のストックオプションと比較して、どのようなメリットがあるのか解説します。

(1)発行回数を抑えることができる

従来のストックオプションであれば、付与ごとに新しくストックオプションを発行しなければいけませんでした。

一方、信託型ストックオプションの場合、ストックオプションが発行されるのは信託期間中1回のみで、一度にまとめて受託者が引き受けます。

以上のことから、新株予約権を発行するための手間やコストを抑えることができます。

(2)会社貢献度に合わせた付与が可能

従来のストックオプションの場合、新規発行時点に数量を決定するため、その後会社への貢献度が大きくなっても考慮できないという問題点がありました。

一方、信託型ストックオプションは、ポイント制度を導入しています。

ポイント制度は、信託設定後に従業員が得たポイント数に応じてストックオプションが発行される仕組みです。

ポイントには、会社によって勤続年数や会社の業績、個人の貢献度などを考慮するため、新規発行時点でストックオプションの数量が決まってしまうことはありません。

(3)行使価格が一定

従来のストックオプションは、付与のタイミングによってストックオプションを発行する価格がバラバラで、入社タイミングによってキャピタルゲインが変わることがありました。

信託型ストックオプションであれば、信託期間中は契約締結後の時価総額を基準に、行使価格を設定するため、行使価格は一定のものとなります。

そのため、入社時期によっての不平等を解消する制度となります。

入社の時期によって行使価格が上下することがないため、ストックオプション行使時の株式希薄化を心配する必要が減ります。

(4)税制適格要件の影響が少ない

通常のストックオプションは、事前に払い込みを行うことなく無償で発行されるため、付与時・権利行使時に納税義務が発生します。

そのため、厳格な税制適格ストックオプションの要件を満たすように設計する必要があり、大きな影響を受けることがありました。

信託型ストックオプションでは、信託に対して有償で発行が行われるため、キャピタルゲインに対してのみ課税されることになっています。

そのため、税制上も柔軟に設計することができ、税制適格要件の影響が少なくなります。

3、信託型ストックオプションのデメリットと注意点

信託型ストックオプションには、従来のストックオプションの問題点を解消するメリットや特徴があることがわかりました。

メリットがある一方で、導入するにはデメリットや注意点もいくつか存在します。

本章では、信託型ストックオプションについてのデメリットを解説します。

(1)コスト面の負担が大きい

信託型ストックオプションを導入することにより、コスト面の負担が大きくなることがあります。

信託型のストックオプションは有償型のため、導入時に発行会社に払い込む金銭をまとめて準備しなければいけません。

その他にも、導入するためには以下のような費用が発生します。

- 受託者への手数料

- 専門家に対する相談や依頼のための費用

委託者は、信託会社などの信託を依頼する受託者に対して手数料を支払わなければなりません。

他にも、信託型ストックオプションを導入するためには、法律や税務上の要件を満たす必要があります。

制度設計や契約書の作成などに関して、専門家に対する相談費用や契約書作成費用が発生することに注意が必要です。

(2)受託者を見つける必要がある

信託型ストックオプションを利用するためには、受託者に信託を依頼するため、新たに受託者を社外から見つける必要があります。受託者を見つける手間や費用は、信託型ストックオプションのデメリットになるでしょう。

(3)評価制度を整える必要

信託型ストックオプションの特徴としてポイント制度がありますが、ポイント制度によって貢献度を考慮に入れたストックオプションの付与が可能です。

しかし、貢献度を適切に評価する評価制度が整っていない場合、従業員の中で不満が生じる可能性があります。

4、信託型ストックオプションを導入するポイント

信託型ストックオプションのメリットデメリットを考慮した上で、「導入したい!」と思われた方もいらっしゃるかもしれません。

本章では、信託型ストックオプションを導入するにあたってポイントをいくつか紹介します。

(1)委託者はまとまった資金の準備が必要

信託型ストックオプションは、有償型ストックオプションのため、導入時に受託者に対してまとまった金銭を信託しなければいけません。

信託する金銭については、委託者である会社の経営者などが準備をする必要があります。

経営者など委託者となる方は、自社の状況を考慮して、どの程度の金額を信託する必要があるか入念に考えましょう。

(2)信託型ストックオプションの導入が向いてる企業

信託型ストックオプションの導入が向いている企業は、大きく以下の2通りです。

- 株式公開を目指す企業

- 株式公開済の上場企業

ストックオプションは、株式を売却し、「キャピタルゲイン」を得られることに大きなメリットがあります。

株式を自由に売買できる状況にならなければ、ストックオプションを導入する意味がありません。

以上のことから、信託型ストックオプションの導入が向いている企業は、株式公開を視野に入れて経営する企業や、既に上場済の企業になります。

信託する金銭は、ストックオプション発行時点での価値と発行数によって決定されます。

そのため、会社の株価が低いうちに信託型ストックオプションを導入すれば、導入時のコストを下げることもでき、大きな効果を期待できるでしょう。

もっとも、信託型ストックオプションの効果が大きく期待できるのは、今後株式公開を視野に入れるスタートアップの企業などです。

(3)信頼できる専門家に依頼する

信託型ストックオプションの導入には、複雑な制度設計や税制を考慮しなければいけません。

そのため、信託型ストックオプションの導入には専門家への依頼が必要です。

専門家への依頼は、以下のような点をチェックしましょう。

- 信託型ストックオプションに対する理解が深い

- 信託型ストックオプションの実務経験

- 見積もりが明確であるか

専門家に依頼する費用も高額になることが多いため、信頼できる専門家に依頼しましょう。

まとめ

今回は、「信託型」のストックオプションについて解説しました。

従来のストックオプションの問題点を解消できるため、信託型のストックオプションが近年注目されています。

ストックオプションの導入を検討している企業、従来型のストックオプションを導入している企業の方は、信託型のストックオプションについても検討してみてください。

税理士にご相談頂いた方がよい可能性があります。

初回のご相談は無料ですので

お気軽にべリーベスト税理士事務所までお問い合わせください。

最近の投稿

贈与税と相続税対策としての生前贈与について

ChatGPTと専門家サービス活用について

電子帳簿保存法とは?ポイントと猶予について

【中小企業向け】経営者・役員退職金の準備方法について

フリーランス(個人事業主)の最適な資産形成とは?小規模企業共済、iDeCo、つみたてNISAを徹底比較!

資産形成を成功させるポイントとは

円安が資産運用に与える影響は?円安時の投資のポイントも解説

事業再構築補助金とは?サービス産業を救う補助金の6つのポイント

マイナンバーの管理とシステム導入を企業で行うためのポイントを解説