地代家賃は経費?消費税は?個人事業主が知っておくべき4つのこと

毎年、確定申告の時期が近づいてくると、税金に悩む個人事業主の声が聞こえてきます。

「家賃って、経費になるのか?」

「家賃って、消費税はかかるの?」

辛そうですね。

年末の忙しい時期に限って、税金という本業とは別のことに頭を悩ませなければならないのはあまりにも酷です。

税金について少しでも詳しければ、確定申告のたびに頭を悩ます必要もなくなり、より多くの時間を本業に費やすことができます。

この記事では、税金に関する知識を少しでも増やしていただくために、地代家賃にかかる税金について、

- 地代家賃とは何か

- 地代家賃と所得税

- 地代家賃と消費税

- 税務調査に向けた対策

以上の4つを中心に解説していきます。

この記事を読めば、地代家賃にかかる税金に詳しくなるだけでなく、税金関連で受ける精神的負担が減り、本業における生産性の向上が見込めます。

なお、本記事は、べリーベスト税理士事務所の公式YouTubeチャンネルで公開されている「税務調査対策⑨【地代家賃1】自宅家賃の事務所使用分の経費計上について解説いたしました」と連動しておりますので、ぜひ併せてご覧ください。

税理士にご相談頂いた方がよい可能性があります。

お気軽にべリーベスト税理士事務所までお問い合わせください。

1、地代家賃とは

地代家賃は、数ある勘定科目の中の1つです。

地代家賃にかかる税金の説明の前に、地代家賃にどのようなものが含まれるのか、見ていきましょう。

(1)地代家賃の種類

地代家賃には、主に以下のような支払いが含まれます。

- 事務所や店舗の家賃・管理費・共益費

- 社宅の家賃・管理費・共益費

- 20万円未満の返還されない礼金・更新料・権利金等

- レンタルオフィスやシェアオフィスの使用料

- 土地の賃借料

- 月極駐車場などの賃料

- 倉庫やトランクルームの賃借料

(2)地代家賃にならないもの

以下の支払いは、地代家賃には含まれないため注意が必要です。

- ①不動産業者に対する仲介手数料

- ②20万円以上の返還されない礼金・更新料・権利金等

①は、支払手数料として費用処理され、経費になります。

②は、繰延資産として資産計上され数年に渡って償却(費用処理)し、経費になります。

(3)賃借料との違い

地代家賃と賃借料は、よく混同される勘定科目です。

何かを借りたからといって、地代家賃と賃借料を区別せずに使用しないようにしてください。

地代家賃は、建物や土地等の不動産を借りる際の支払いを指します。

賃借料は、物品を借りて使用する際の支払いを指します。

特にややこしいのが、レンタルオフィスやシェアオフィスの使用料です。

完全な個室を借りる場合の使用料は、地代家賃となります。

個室や建物だけでなく、コワーキングスペースやバーチャルオフィス、ファックスやコピー機などのOA機器等も含めて借りる場合、その使用料はすべて賃借料となります。

ただし、この判断については曖昧な部分が大きいため、不安な場合は税理士にご相談ください。

以上が、地代家賃の概要です。

これを踏まえて、地代家賃にかかる所得税や消費税について見ていきましょう。

2、地代家賃と所得税について

(1)所得税の概要

個人事業主やフリーランスの場合、事業を通して得た所得には所得税が課せられます。

所得税額の計算の基礎となる所得は、以下のように計算されます。

所得 = 総収入金額 - 経費

総収入金額は、言わずもがな、事業を通して得た収入のことです。

経費は、収入を得るために直接必要な売上原価や販売費、管理費その他費用のことです。

経費についての主な注意点として、以下の2つが挙げられます。

①家事上と業務上の両方に関わる支出(家事関連費)

交際費、接待費、地代、家賃、水道光熱費などの家事関連費は、取引の記録などに基づいて、業務遂行上直接必要であると区分できる金額のみが経費となります。

②生計を一にする配偶者その他の親族に支払う費用

生計を一にする配偶者その他の親族に支払う費用は、一部を除き経費となりません。

例として、親族等の持つ建物を借りた際に支払う家賃などが挙げられます。

(2)地代家賃は経費になるの?

①地代家賃

「2、(1)概要」で説明した通り、その地代家賃が以下にあてはまるものであれば、経費とすることができます。

- 収入を得るために

- 事業を行う上で直接必要

②家事按分について

個人事業主の中には、自宅を仕事場として使用している方もいるでしょう。

その場合、自宅の家賃は家事関連費となります。

経費とできるのは、取引の記録などに基づいて、業務遂行上直接必要であったことが明らかに区分できる金額のみです。

では、どのように区分すればよいのでしょうか。

具体的な方法について確認しましょう。

自宅を仕事場として使用している場合は、自宅の家賃を合理的な基準に基づいて按分します。

合理的な基準として、よく用いられるのは以下の2つです。

― 床面積

仕事場として使用している部屋の床面積が自宅全体の床面積の20%である場合、家賃に20%を乗じた金額が経費となります。

― 時間

仕事場とそれ以外の居住スペースを明確に分けられない場合は、時間を基準に按分することもできます。

仕事場として使用している時間が週5日、1日(24時間)のうち6時間であれば、家賃に25%を乗じた金額が経費となります。

本項では、床面積と時間の2つの基準を紹介しましたが、他にも合理的な基準と判断された場合は、その基準を用いて区分できます。

新しい基準を適用して区分したい場合は、一度税務署に相談して、確認を取るのが良いでしょう。

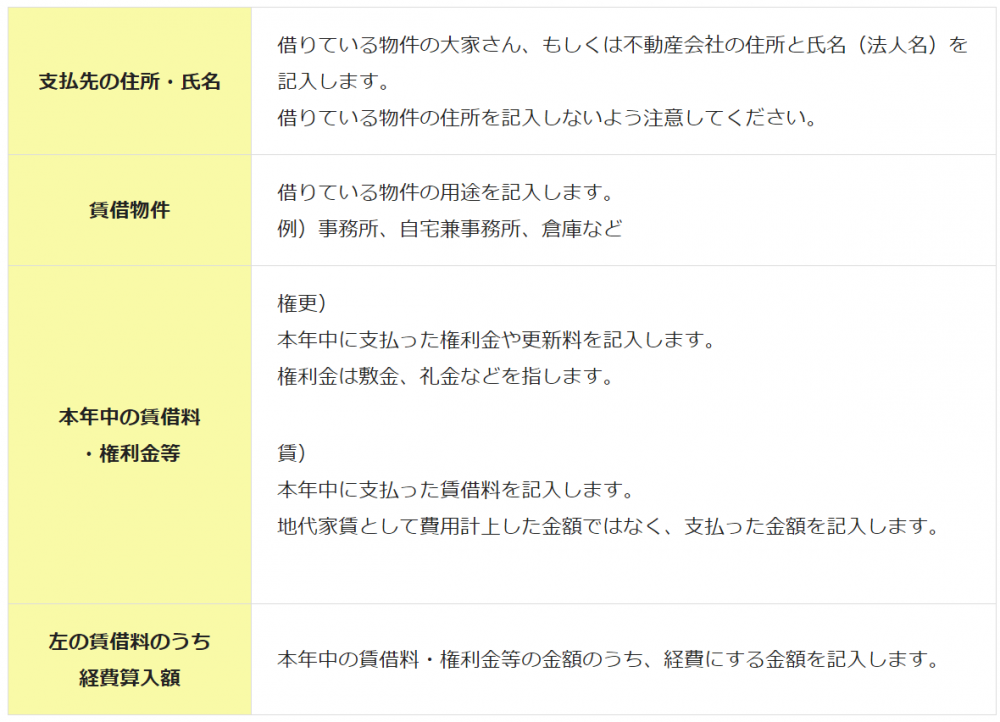

③地代家賃の内訳の書き方

確定申告をする際、白色申告であれば収支報告書、青色申告であれば青色申告決算書において、地代家賃について記入する欄があります。

地代家賃の内訳の各項目については、以下の表の通りです。

(3)税務調査に向けた対策

税務調査に向けた対策としては、主に以下の2つが挙げられます。

①家賃、権利金等の支払いを適切に処理する

適切な処理とは、金額や計上のタイミングを間違えないようにすることです。

特に、計上のタイミングについては注意が必要です。

具体的には、家賃の支払いが本年度中でなくとも、その家賃が本年度分に対応するものである場合は、計上する必要があります。

②家事按分を合理的な方法で行う

家事按分が合理的な基準によって行われているかは、税務調査において厳しく見られます。

感覚で按分をすると、税務調査において経費として認められず、追加で税金を払わなければならなくなる可能性があります。

床面積や時間などの合理的な基準を用いましょう。

また、床面積や時間など合理的な基準を用いた場合であっても、按分が不正なく適切に行われていることを客観的に示す資料と共に、説明できなくてはなりません。

例えば、床面積であれば、不動産業者から間取り図を取り寄せて、どの範囲を仕事場として使用しているかを税務調査官に説明する必要があります。

以上が、税務調査に向けた対策・準備となります。

3、地代家賃と消費税について

(1)概要

消費税法では、地代家賃は大きく地代と家賃に分けられています。

地代と家賃のそれぞれについて、どのように消費税が課せられるのか見ていきましょう。

(2)地代にかかる消費税

原則として、土地の譲渡や貸付は非課税取引とされています。

土地の売買や貸付において、支払われる対価については消費税は課されません。

しかし、以下の場合は消費税が課されます。

- 貸付ける(借りる)期間が1ヵ月未満の場合

- 駐車場及びその他の施設の利用を伴う場合

- 土地と共に事業用建物を貸付ける(借りる)場合

(3)家賃にかかる消費税

家賃にかかる消費税は、建物が事業用か居住用かによって扱いが変わります。

①事業用の建物の場合

事業用の建物の場合、支払われる家賃には消費税が課されます。

土地と建物を合わせた賃貸契約である場合、家賃が土地部分と建物部分に区分されていたとしても、総額を建物部分の家賃として課税されます。

②居住用の建物の場合

居住用の建物の場合、支払われる家賃には消費税は課されません。

ただし、貸付ける(借りる)期間が1ヵ月未満の場合は課されます。

建物が事業用か居住用かの判断は、賃貸契約の内容によって行います。

たとえ居住用として使用している場合でも、契約において事業用とされているならば、消費税が課されるので、注意が必要です。

契約において、事業用か居住用かが明らかでない場合は、実際にどのように使用されているかによって判断されます。

(4)税務調査に向けた対策

通常、消費税の税務調査は、所得税や法人税の税務調査と並行して行われます。

消費税については、所得税や法人税と連動する部分と、連動しない部分に分けて調査されます。

①所得税や法人税と連動する部分

所得税や法人税における売上・経費と、消費税における課税売上高・課税仕入高は、重なる部分が多いです。

所得税や法人税の税務調査において指摘される部分は、消費税についても指摘を受けるといってもよいでしょう。

そのため、連動する部分については、所得税や法人税の税務調査において指摘される点を対策していれば、ほとんど指摘を受けません。

②所得税や法人税と連動しない部分

消費税が所得税や法人税と連動しない部分は、主に以下の3つです。

― 消費税の申告義務

個人事業主の場合、原則として前々年の課税売上高が1,000万円を超えると、消費税の申告・納付の義務が生じます。

以上の義務を知らなかったために申告・納付をしなかった場合、税務調査において消費税の申告・納付をするよう指摘を受けることになります。

― 課税区分の誤り

売上や経費について、消費税が課税されるか課税されないか等に分類する必要があります。

もし、非課税である経費を課税と分類して申告していた場合、非課税と分類しなおして申告・納付するよう指摘を受けることになります。

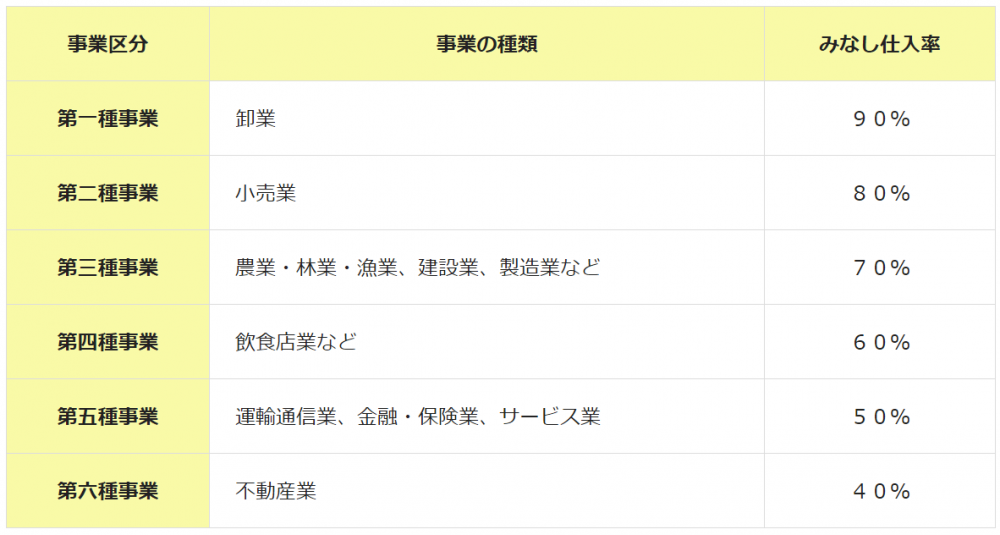

― 簡易課税制度の事業区分の誤り

消費税法では、中小事業者の経理業務負担の軽減を目的として、簡易課税制度が設けられています。

一定の条件を満たした事業者が、簡易課税制度を適用する届出書を提出すれば、課税売上高に対する一定の割合を仕入控除税額とすることが可能です。

一定の割合は、みなし仕入率と呼ばれ、事業区分ごとに設定されています。

実際の事業と異なる事業区分で申告・納付している場合、正しい事業区分で申告・納付するよう指摘を受けます。

③地代家賃では、課税区分に注意!

地代家賃について注意すべきは、課税区分です。

地代家賃が土地にかかるものか、それとも建物にかかるものかによって、課税区分は大きく変わります。

さらに、建物にかかる家賃に関しては、建物の用途が事業用か居住用かによって、扱いが変わります。

所得税の確定申告で経費として申告したとしても、それが消費税でも同じように扱われると考えていると、税務調査で必ず指摘を受けるでしょう。

消費税は消費税で、しっかりと課税区分ごとに分類をすることが大切です。

国税庁のホームページなどに、消費税の課税・非課税の分類等の消費税に関わる様々な情報が載っています。ぜひ、参考にしてみてください。

まとめ

以上、地代家賃にかかる税金について、所得税と消費税の観点から解説してきました。

この記事が、少しでも税金について悩む時間を減らすことができれば幸いです。

ただ、この記事に書かれていることがすべてではないということも、合わせてご理解していただきたいです。

地代家賃について、この記事では解決できないような不明な点がありましたら、税理士にご相談ください。

- 所得税と消費税の両方の視点からのアドバイス

- 適切な会計処理の指導

- その他各種対応

などのサポートが可能です。

税理士にご相談頂いた方がよい可能性があります。

初回のご相談は無料ですので

お気軽にべリーベスト税理士事務所までお問い合わせください。

最近の投稿

贈与税と相続税対策としての生前贈与について

ChatGPTと専門家サービス活用について

電子帳簿保存法とは?ポイントと猶予について

【中小企業向け】経営者・役員退職金の準備方法について

フリーランス(個人事業主)の最適な資産形成とは?小規模企業共済、iDeCo、つみたてNISAを徹底比較!

資産形成を成功させるポイントとは

円安が資産運用に与える影響は?円安時の投資のポイントも解説

事業再構築補助金とは?サービス産業を救う補助金の6つのポイント

マイナンバーの管理とシステム導入を企業で行うためのポイントを解説