一括償却資産と少額減価償却資産に関する知っておきたい節税方法2選!

節税、したいですよね。

できるだけ税金を安くして、その分事業にお金を回したいというのは、経営者も個人事業主も同じでしょう。

そのために、多くの経営者や個人事業主が日夜、利益や所得を圧縮できる費用を探しているわけです。

そんな方々に教えたいのが、一括償却資産と少額減価償却資産です。

経営者や個人事業主の皆さんは、固定資産を購入した際、通常は耐用年数に応じて減価償却費を計上しているかと思います。

一括償却資産と少額減価償却資産の制度を活用することで、節税や費用の早期計上ができることはご存じでしょうか。

この記事では、

- 一括償却資産と少額減価償却資産の概要

- それぞれの制度の違い、メリットや節税の仕組み

について解説していきます。

この記事を読めば、一括償却資産と少額減価償却資産についての知識を得られるだけでなく、節税の手段が増えることによって、より柔軟かつ効率的な経営が望めます。

税理士にご相談頂いた方がよい可能性があります。

お気軽にべリーベスト税理士事務所までお問い合わせください。

1、一括償却資産とは

(1)一括償却資産の概要と節税効果

「一括償却資産」とは、取得価額が20万円未満の減価償却資産のことです。

通常の減価償却資産は、種類により耐用年数(償却率)が異なります。

しかし、一括償却資産として取得したものは、下記の計算式により3年(36か月)で均等償却(費用計上)できます(通常の減価償却との選択適用)。

| 損金算入限度額(償却額) = 一括償却対象額×事業年度の月数÷36(か月) |

※一括償却資産は期中のどの時点で取得しても月割計算の必要はありません。「事業年度の月数」は通常12か月となります。

(参考:法人税法施行令第133条の2)

一括償却資産は、本来の耐用年数より短い期間で減価償却をするため、毎期の費用(損金)が増え、所得が減ります。

よって、一括償却資産を活用すると節税効果を得られます。

(2)一括償却資産の具体的な処理

取得価額が20万円未満であるかどうかは、「通常1単位で取引される単位」(1個、1台、1組など)で判断します。

また、事業年度中に取得した資産が複数あった場合は、まとめて管理します。

例えば、ある事業年度に購入した一括償却資産が1個10万円の備品×15個であった場合、一括償却対象額は150万円です。

損金算入限度額(償却額)は、一括償却資産としてまとめた金額を3年で償却するため、150万円×12か月÷36か月=50万円となります。

限度額を超えて費用(損金)計上した場合、超過部分は税務調整を行います。

(参考:第2款 少額の減価償却資産等(国税庁))

(3)一括償却資産のメリット~節税も可能~

通常の減価償却資産とくらべ、一括償却資産には以下のメリットがあります。

①節税・資金繰りの改善につながる

前述した通り、一括償却資産は3年で取得価格の全額を費用(損金)にできます。

つまり、早期費用化ができるため、納付する税額をおさえることが可能です。

加えて、手元に残る現金も増えるため、資金繰りがしやすくなります。

②事務負担が軽減される

一括償却資産は、

- 減価償却費が毎期均等

- 事業年度中に取得した資産をまとめて管理する

といった特徴により、事務処理が簡単です。

③償却資産税が課税されない

構築物や器具備品には、固定資産税の一種である償却資産税が課税されます。

しかし、一括償却資産は課税対象外です。

2、一括償却資産と減価償却資産の違い

(1)減価償却資産とは

時間の経過や使用、劣化により価値が減少する固定資産(建物、構築物、機械装置など)を「減価償却資産」といいます。

価値の減少を会計的に表したものが、「減価償却費」です。

取得価額を耐用年数に基づき減価償却費として各期に配分することで、損益計算を正確に行うことを目的としています。

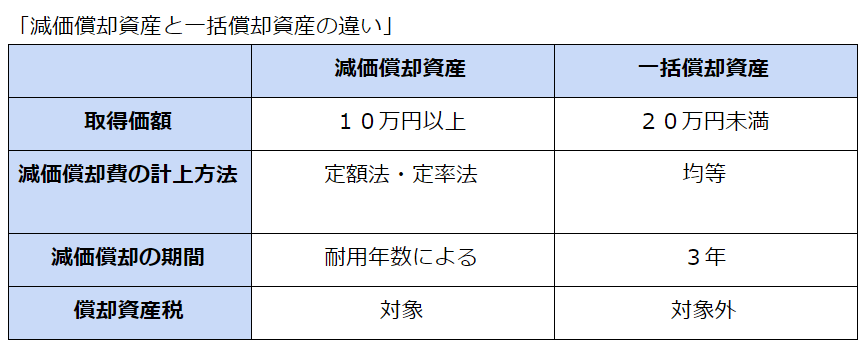

一括償却資産との違いは以下のとおりです。

(2)減価償却の方法

①定額法

「毎年同一」に減価償却費を計上します。

- 平成19年3月31日以前に取得したものは、「旧定額法」

- 平成19年3月31日以後に取得したものは、「定額法」

で計算します。

②定率法

「毎年一定の割合」で減価償却費を計上します。

したがって、償却1年目が最も大きくなります。

また、定額法と同様、取得日により「旧定率法」、「定率法」のいずれかで計算します。

(参考:No.2105 旧定額法と旧定率法による減価償却(平成19年3月31日以前に取得した場合)

No.2106 定額法と定率法による減価償却(平成19年4月1日以後に取得する場合))

3、少額減価償却資産とは

(1)少額減価償却資産の概要と節税効果

「少額減価償却資産」とは、使用可能期間1年未満、もしくは取得価額10万円未満の減価償却資産のことです。

事業の用に供した年度に損金経理することで、取得価額相当額を一括費用計上(損金算入)できます。

(参考:法人税法施行令第133条)

実務では、固定資産の勘定科目ではなく「消耗品費」などで取得価額を計上します。

購入時に全額を費用にできるため、所得圧縮による節税効果を得られるのです。

(2)少額減価償却資産の判定

以下の「いずれか」に該当する減価償却資産は、少額減価償却資産と判定されます。

①使用可能期間が1年未満

法人の平均的な使用状況などを勘案して、使用可能期間が1年未満かを判定します。

耐用年数ではないため注意しましょう。

②取得価額が10万円未満

一括償却資産と同様、「通常1単位として取引されるその単位ごと」に取得価額を判定します。

例えば、応接セットがイスとテーブルで構成されていた場合は、セットで10万円未満となるかを判定します。

(参考:No.5403 少額の減価償却資産になるかどうかの判定の例示(国税庁))

(3)少額減価償却資産の注意点

損金経理(費用計上)が適用要件となります。

いったん減価償却資産として計上した場合、その後の事業年度で残額すべてを損金経理しても、損金として処理できません。

一括償却資産と異なり、償却資産税の対象となります。

4、少額減価償却資産における節税~中小企業者等の特例~

(1)概要と節税効果

少額減価償却資産における節税方法として、一定の要件を満たした中小企業者等が利用できる特例があります。

この特例は、取得価額30万円未満の減価償却資産を取得などして事業の用に供した場合、取得価額相当額をその事業年度の損金として算入できる制度です。

前述した少額減価償却資産の損金算入制度と同様、購入時の費用として一括計上できます。

ただし、対象法人が「中小企業者等」のみになり、取得価額が「30万円未満」に拡大しています。

(2)対象となる法人

青色申告書を提出する中小企業者または農業協同組合等で、常時使用する従業員数が500人以下の法人が対象となります(※)。

中小企業者に該当するかどうかは、「No.5408 中小企業者等の少額減価償却資産の取得価額の損金算入の特例」で確認してください。

※令和2年3月31日以前に取得するなどした場合は、1,000人以下

(3)対象となる資産

平成18年4月1日から令和4年3月31日までの間に取得などして、事業の用に供した取得価額30万円未満の減価償却資産が対象です。

(4)適用を受けるために必要な手続き

確定申告書などに、「少額減価償却資産の取得価額の損金算入の特例に関する明細書」を添付します。

(5)注意点

損金経理が適用要件となります。

損金算入限度額は、取得価額の合計が300万円に達するまでです。

前述した一括償却資産の損金算入、少額減価償却資産の損金算入との重複適用はできません。

(参考:No.5408 中小企業者等の少額減価償却資産の取得価額の損金算入の特例)

5、一括償却資産や少額減価償却資産などの節税については税理士に相談しよう

これまでに紹介した制度をはじめ、減価償却の計算は複雑です。

税金のプロである税理士に相談すると、間違いのない節税ができるほか、以下のようなメリットがあります。

(1)最適な減価償却法の選択ができる

通常の減価償却費は、主に定額法か定率法で計上します。

損益や財務の状態により償却方法の有利不利がありますので、最適解を得るために税理士へ相談することをおすすめします。

(2)最適な制度の選択ができる

適用要件が複雑な制度もあるため、自社で利用できるかの判断が難しいこともあります。

また、税務調査で「実は適用できなかった」ことが発覚すれば、延滞税や過少申告加算税などのペナルティを受けてしまいます。

専門家である税理士にあらかじめ確認しておくことで、安心して節税ができるでしょう。

(3)その他減価償却について実務的なアドバイス

上記のほか、中古物件の購入や稼働休止資産の発生など、処理に苦慮する論点が出た際も、相談できる税理士がいれば実務的なアドバイスをすぐにもらうことができます。

まとめ

この記事をまとめると、以下のようになります。

- 減価償却費の計上には通常の手続きのほか、一括償却資産や少額減価償却資産として処理する方法があり、節税効果を見込める。

- 一括償却資産・・・取得価額20万円未満で、3年均等償却で費用化。償却資産税の対象外。

- 少額減価償却資産・・・取得価額10万円未満で、購入時に費用化(中小企業者等は特例あり)。償却資産税の対象。

節税のメリットを受けたいのであれば、これらの制度を最大限活用するべきです。

しかし、自社の状態や会計処理の方法によっては逆効果になる可能性もあります。

最も有利な処理を選ぶために、困ったときは税理士への相談を検討してもよいでしょう。

税理士にご相談頂いた方がよい可能性があります。

初回のご相談は無料ですので

お気軽にべリーベスト税理士事務所までお問い合わせください。

最近の投稿

贈与税と相続税対策としての生前贈与について

ChatGPTと専門家サービス活用について

電子帳簿保存法とは?ポイントと猶予について

【中小企業向け】経営者・役員退職金の準備方法について

フリーランス(個人事業主)の最適な資産形成とは?小規模企業共済、iDeCo、つみたてNISAを徹底比較!

資産形成を成功させるポイントとは

円安が資産運用に与える影響は?円安時の投資のポイントも解説

事業再構築補助金とは?サービス産業を救う補助金の6つのポイント

マイナンバーの管理とシステム導入を企業で行うためのポイントを解説