法人税の計算についてざっくりわかる!計算シミュレーションと用語解説

「法人税の確定申告書作成を税理士に頼んでいるが、計算の仕組みがよくわからない」

「確定申告において、税務と会計の違いがあいまいだ」

といったお悩みをお持ちの経理担当者の方は、多いのではないでしょうか。

この記事では、

- 利益と所得の違い

- 益金と損金をはじめとした、法人税のわかりづらい税務用語

について、解説しています。

さらに、計算の流れを具体的にイメージできるよう、法人税の計算を実際の数字を使いながらシミュレーションしています。

この記事を読めば、法人税の仕組みだけでなく、節税をする上での利益や資本金規模の目安を知ることができるできしょう。

ぜひ、最後までご覧ください。

税理士にご相談頂いた方がよい可能性があります。

お気軽にべリーベスト税理士事務所までお問い合わせください。

1、法人税の概要と計算式

(1)法人税とは

法人税とは、法人(株式会社など)が事業で得た所得(もうけ)に対して課される国税です。

法人が納付する主要な税金は、次のとおりです。

なお、法人住民税と法人事業税は、ともに地方税です。

法人税を含めた3つの税金を総称して、「法人3税」や「法人税等」と呼ばれます。

①「所得」と「利益」の違い

法人税は、税務上の利益である「所得」に対して課税されます。

会計上の「利益」との違いは、税務と会計の考え方が異なる点です。

「所得」は、以下の計算式で、

| 所得=益金-損金 |

会計上の「利益」は、以下の計算式で求めます。

| 利益=収益-費用 |

「所得」と「利益」の違いや、「益金」と「損金」の意味は後述します。

ここでは、「法人税の計算には所得の金額を使う」ということだけ押さえておきましょう。

②「法人住民税」や「法人事業税」との違い

すでに説明した通り、法人が納付する主要な税金は、法人3税となります。

しかし、名称が似ている法人住民税と法人事業税は、混同しがちです。

以下、法人3税の特徴をそれぞれまとめましたので、違いをチェックしましょう。

― 法人税

国に納める国税です。

前述の通り、法人の所得に対して課税されます。

― 法人住民税

地方自治体に納める地方税です。

法人が納める道府県民税や市町村民税などをまとめて、法人住民税と呼びます。

法人が、「地方自治体の公共サービスの恩恵を受けていること」に対して課税されます。

― 法人事業税

法人住民税と同じく、地方税です。

法人が、「法人所在地の都道府県で事業をしていること」に対して納付する税金です。

特徴として、申告書を提出した日の属する年度の損金(税務上の費用)に算入できます。

以上の法人3税の違いを表にまとめると、以下の表のようになります。

※外形標準課税の対象法人は「付加価値割」と「資本割」の納付も必要となります。

(2)法人税はどうやって計算されるのか?

法人税額は、その事業年度の課税所得の金額に法人税率を乗じて求めます。

| 法人税額=課税所得×法人税率 |

2、課税所得は「利益」と異なる

課税所得や法人税率の詳細は、以下の項目から説明していきます。

「課税所得」と「利益」は、どちらも法人のもうけを数字で表したものです。

しかし、税務と会計という視点・目的の違いから、似て非なるものであるといえます。

この項目では、「課税所得」と「利益」の違いや「益金」と「損金」について解説していきます。

(1)課税所得とは

「課税所得」とは、益金から損金を差し引いた金額で、法人税の算定に使います。

法人税法第22条では、課税所得や益金、損金の計算方法を規定しています。

前述していますが、課税所得の計算式は以下の通りです。

| 課税所得=益金-損金 |

益金は、会計上の収益に調整項目を加減算して求めます。

| 益金=会計上の収益+益金算入項目-益金不算入項目 |

益金算入項目とは、 「会計上は収益ではないが、税務上は益金になるもの」です。

- 例)資産の無償譲渡による収益の額、圧縮積立金の取崩額

益金不算入項目とは、「会計上は収益であるが、税務上は益金にならないもの」です。

- 例)一定の要件を満たした受取配当等、法人税の還付金

損金は、会計上の費用に調整項目を加減算して求めます。

| 損金=会計上の費用+損金算入項目-損金不算入項目 |

損金算入項目とは、「会計上は費用ではないが、税務上は損金になるもの」です。

- 例)圧縮積立金の積立額

損金不算入項目とは、「会計上は費用であるが、税務上は損金にならないもの」です。

- 例)交際費(一定の要件を満たした場合は損金となります)、減価償却の償却超過額

以上の通り、益金と損金は、会計上の収益・費用に調整項目を加減算します。

税務と会計で混乱する原因は、この計算方法です。

「課税所得と利益」「益金と収益」「損金と費用」は、性質が少し似ています。

しかし、益金算入・不算入項目、損金算入・不算入項目があるため「課税所得=利益」とはなりません。

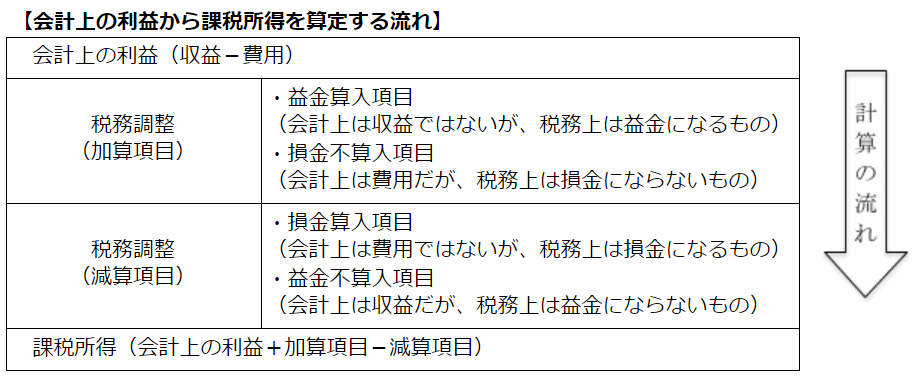

以上のような税務と会計のズレを修正することを、「税務調整」といいます。

実務では、確定申告書の「別表四」において、下表の流れで税務調整を行い、課税所得を求めます。

(2)「利益」との違い

「課税所得」と「利益」の違いは、税務と会計の目的が異なることから生じています。

税務と会計の目的は、それぞれ次のとおりです。

- 税務の目的:「公平な課税」を目指している。

- 会計の目的:「利害関係者に適正な財務状況や経営成績を開示する」ことを目的としている。

公平な課税のためには、会計上は収益(費用)となるものが、税務上は益金(損金)として処理できないものなどがあります。

その結果、「所得」と「利益」に差が生じます。

例えば、交際費は会計上費用となりますが、税務上は一定の要件を満たさなければ、損金として認められません。

税務上認められなかった交際費は、「会計上は費用だが、税務上は損金にならないもの(損金不算入項目)」となり、税務調整で加算(課税所得の増加)します。

3、法人税率は資本金や所得によって異なる

法人税は、法人の形態や資本金額、課税所得により税率が異なります。

なお、税制改正によって税率が変更されることが多いため、国税庁のホームページなどで現行の税制をしっかり確認しておきましょう。

(1)普通法人の税率

①資本金1億円超えの場合

資本金1億円超の普通法人(株式会社、合名会社、一般社団法人など)は、以下の表の税率が適用されます。

| 事業開始年度 | 税率 |

| 平成28年4月1日以後 | 23.40% |

| 平成30年4月1日以後 | 23.20% |

| 平成31年4月1日以後 |

参考:法人税の税率(国税庁)

②資本金1億円以下の場合

資本金1億円以下の普通法人は、以下の表の税率が適用されます。

軽減措置の対象となる場合、課税所得が年800万円以下の部分の税率が低くなります。

.png) (※)適用除外事業者・・・その事業年度開始の日前3年以内に終了した各事業年度の所得金額の年平均額が15億円を超える法人等。

(※)適用除外事業者・・・その事業年度開始の日前3年以内に終了した各事業年度の所得金額の年平均額が15億円を超える法人等。

参考:法人税の税率(国税庁)

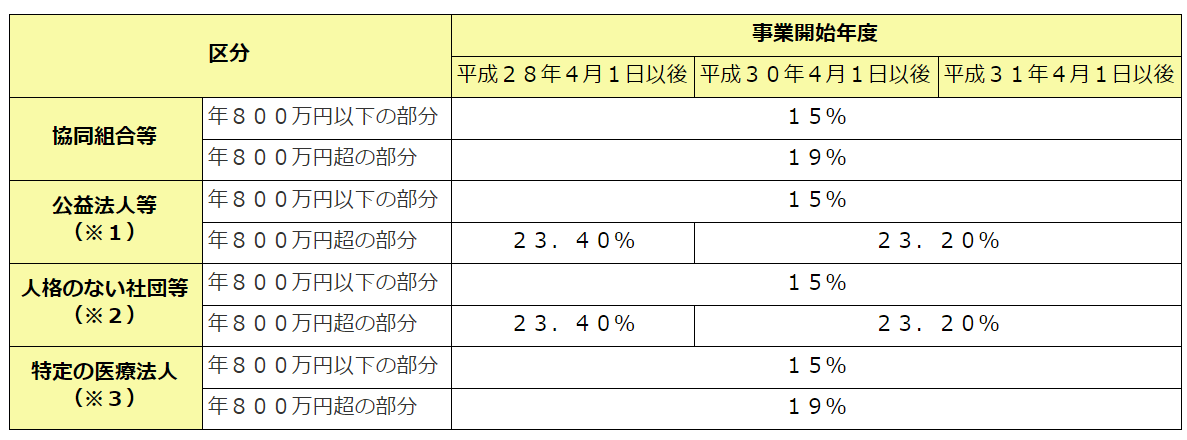

(2)普通法人以外の税率

普通法人以外の法人には、次のものがあります。

- 協同組合等

- 公益法人等

- 人格のない社団等

- 特定の医療法人

それぞれの法人の税率は、以下の表の通りです。

(※1)公益社団法人、公益財団法人または非営利法人の収益事業から生じた所得に対する税率。

(※2)収益事業から生じた所得に対する税率。

(※3)適用除外事業者に該当しない法人の場合。

参考:法人税の税率(国税庁)

4、法人税の計算シミュレーション

具体的な数字を使って、会計上の利益から法人税額を算定していきます。

【シミュレーションの前提】

|

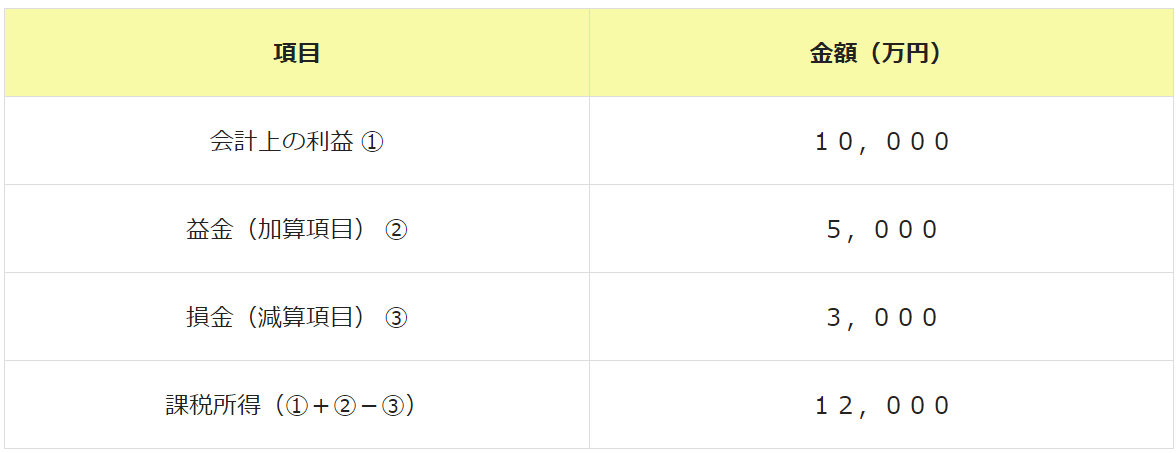

(1)課税所得の計算

課税所得を出すために、会計上の利益に益金と損金を加減算します。

会計上の利益10,000万円に益金5,000万円を加算し、損金3,000万円を減算します。

その結果、課税所得は12,000万円です。

(2)法人税率の計算

法人税率を確認します。

今回は、資本金が15,000万円の普通法人であるため、「資本金が1億円以上の法人」に区分されます。

したがって、法人税率は23.20%です。

(3)法人税額の計算

法人税額を計算します。

課税所得に法人税率を乗じて税額を算定します。

課税所得12,000万円×法人税率23.20%=法人税額2,784万円

5、法人税に軽減措置はある?

「3、(1)普通法人の税率②資本金1億円以下の場合」の表で示している通り、資本金が1億円以下の法人は、税率が低くなっています。

これは、法人税の軽減措置によるものです。軽減措置によって、中小規模法人の税率は優遇されています。

法人税の節税策について、詳しくは「法人税の節税策を網羅解説!資金繰りや融資でマイナスにならないための節税とは?」で解説しておりますので、ぜひあわせてご確認ください。

(1)軽減措置の対象となる条件

資本金が1億円以下で一定の条件を満たす法人は「中小法人」と呼ばれ、法人税の軽減措置の対象となります。

例えば、以下のような法人は、課税所得が年800万円以下の部分の法人税率が15%となります。

- 適用除外事業者に該当しない

- 資本金1億円以下の普通法人

【軽減措置の対象となる条件(抜粋)】

|

上記のほかにも条件があるため、詳細は国税庁ホームページ(法人税の税率)をご確認ください。

(2)軽減措置を適用した法人税の計算事例

軽減措置を適用した場合の、法人税額のシミュレーションです。

いずれの例も資本金額が5,000万円で、適用除外事業者に該当しない普通法人とします。

①課税所得が500万円の場合

課税所得が800万円に至らないため、適用される税率は15%です。

- 500万円×15%=法人税額75万円

②課税所得が3,000万円の場合

課税所得が800万円を超える部分があるため、法人税率が異なります。

- 800万円以下の部分・・・800万円×15%=120万円 ①

- 800万円超の部分・・・2,200万円×23.20%=510万4,000円 ②

- ①+②=法人税額630万4,000円

6、法人税の計算や確定申告には税理士への相談がおすすめ

以上までで説明してきたように、法人税額の計算自体は、いたってシンプルです。

しかし、実際の確定申告では、申告書や添付書類の作成に専門知識が必要になります。

下記のようなメリットもあるため、困ったときは税理士へ相談することも検討しましょう。

(1)正確な確定申告ができる

税理士に確定申告の依頼や相談をすることで、正確な確定申告ができます。

税務調査の際に、「過少申告加算税」などのペナルティを受けるリスクを減らせます。

(2)節税対策ができる

税理士であれば、損金として計上できるもの、できないものの判定が明確に可能です。

加えて、納税者に有利な税制などの適用漏れがなくなるため、節税につながります。

(3)税務調査に立ち会ってもらえる

顧問税理士は税務調査に立ち会うことが認められているので、調査期間中の助言や税務署側との交渉をしてもらえます。

まとめ

この記事では、ざっくりと法人税の用語解説や法人税額のシミュレーションをしました。

「所得と利益」「益金と収益」「損金と費用」など、税務と会計の用語が混同しがちになるため複雑に見えますが、税額の計算自体はシンプルなものです。

しかし、益金項目や損金項目の理解が必要となります。

確定申告の作業に不慣れな場合には、期限内に申告ができなかったり、納付税額の誤りが発生したりする可能性もあります。

正確な確定申告を行うためにも、専門家である税理士に相談や依頼することを検討するとよいでしょう。

なお、べリーベスト税理士事務所の公式YouTubeチャンネルでは、自分で法人税申告にチャレンジしたい方のための解説動画も用意しています。ぜひあわせてご覧ください。

税理士にご相談頂いた方がよい可能性があります。

初回のご相談は無料ですので

お気軽にべリーベスト税理士事務所までお問い合わせください。

最近の投稿

贈与税と相続税対策としての生前贈与について

ChatGPTと専門家サービス活用について

電子帳簿保存法とは?ポイントと猶予について

【中小企業向け】経営者・役員退職金の準備方法について

フリーランス(個人事業主)の最適な資産形成とは?小規模企業共済、iDeCo、つみたてNISAを徹底比較!

資産形成を成功させるポイントとは

円安が資産運用に与える影響は?円安時の投資のポイントも解説

事業再構築補助金とは?サービス産業を救う補助金の6つのポイント

マイナンバーの管理とシステム導入を企業で行うためのポイントを解説