消費税の計算方法とは?法人も個人事業主も知っておくべき4つの知識

「翌期から消費税の申告義務があるけれど、どのような処理が必要なのだろうか?」

「消費税は、いつから納付しなければいけないのか?」

などのお悩みを持っている、経理担当者や個人事業主の方は多いのではないでしょうか。

この記事では、

- 消費税の概要

- 基本的な消費税額の計算方法と取引の分類

- 納税義務の免除と簡易課税制度

- 消費税の申告と納税

について解説しています。

この記事を読めば、消費税の基本的な仕組みや制度に関する知識を得ることができます。

結果として、いざ消費税の申告義務が発生したときに、落ち着いて対応できるでしょう。

なお、べリーベスト税理士事務所公式YouTubeチャンネルでは、本記事をわかりやすく動画で紹介しておりますので、ぜひあわせてご覧ください。

税理士にご相談頂いた方がよい可能性があります。

お気軽にべリーベスト税理士事務所までお問い合わせください。

1、消費税の概要

(1)消費税とは何か

まず、消費税の全体像を把握していただくために、仕組みについて簡単に解説していきます。

税金は、徴収方法によって大きく次の2つに分けられます。

- 直接税

- 間接税

直接税は、納税義務者が直接納税する税金です。

間接税は、納税義務者と担税者(税金を負担する人)が異なります。

消費税は、間接税に含まれます。

例えば、あなたが一般消費者として、お店で何か商品を購入する場面を思い浮かべてください。

あなたが商品を買うと、基本的には消費税分を上乗せした代金をお店に支払います。

あなた(担税者)がお店に支払った消費税を、お店(納税義務者)が預かり、あなたの代わりに納付します。

事業を営んでいると、規模などの一定要件を満たせば、このお店と同じ役割を担わなければなりません。

では、何に対して消費税が課税されるのでしょうか。

以下の4つの要件を満たした取引が消費税の課税の対象となります。

- 日本国内で行う

- 事業者が事業として行う

- 対価を得る

- 資産の譲渡(物品の販売など)、資産の貸付(物品のレンタルなど)、役務の提供(サービスの提供など)

要件を1つでも満たさない場合、その取引は不課税取引となります。

したがって、消費税の課税対象とはなりません。

不課税取引の例として、以下のようなものが挙げられます。

- 国外取引 → 国内で行われたものではないため

- 給与 → 雇用契約に基づく対価であって、事業として行われる労働の対価ではないため

- 寄付、祝金 → 何かを得るための対価ではないため

(2)現在の日本の消費税率

現在の日本の消費税率は、10%(国税7.8%、地方税2.2%)です。

ただし、一部の品目のみ軽減税率の8%(国税6.24%、地方税1.76%)が適用されます。

軽減税率の対象となる品目は、以下の2種類に限定されています。

- 飲食料品(外食、ケータリング等は除く)

- 新聞

では、事業者が上記の税率で受け取った消費税は、そのまま国に納付するのでしょうか。次項で詳しく解説します。

2、消費税の税額計算

(1)税額計算の基本

事業者は、受け取った消費税をそのまま納付するわけではありません。

課税売上によって受け取った(預かった)消費税から、課税仕入によって支払った消費税を差し引いた金額を、納付します。

納付税額の計算式は、以下の通りです。

| 納付税額 = 課税売上に係る消費税額 - 課税仕入れに係る消費税額 |

納付税額の計算は、課税期間において行われた取引について行います。

課税期間は、

- 個人事業主の場合:1月1日から12月31日の1年間

- 法人の場合:事業年度

となります。

次に、課税売上と課税仕入れとは何かについて、もう少し詳しく見ていきましょう。

(2)課税売上と課税仕入れ

①課税売上とは

課税売上とは、「1、消費税の概要(1)消費税とは何か」で解説したように、消費税の課税要件を満たした取引による売上のことです。

商品の売上だけでなく、事業で使用している機械や建物等の事業用資産の譲渡、貸付の対価やサービスの提供の対価も含みます。

②課税仕入れとは

課税仕入れとは、課税売上と同様に消費税の課税要件を満たした取引による仕入のことです。

「仕入れ」という言葉だけ聞くと、仕入原価のみが課税仕入れになると勘違いしてしまいそうですが、それだけではありません。

事務用品の購入や、機械や建物等などの事業用資産の購入も課税仕入れにあたります。

(3)非課税取引

課税売上と課税仕入れは、課税の4つの要件を満たした取引によるものと解説しました。

しかし、要件を満たした課税の対象となる取引であっても、

- 消費税の課税対象としてなじまない

- 社会政策的な配慮

という理由から、消費税が課されない取引があります。

それが、「非課税取引」です。

非課税取引に当てはまる具体的な取引きは、以下の通りです。

- 土地の譲渡、貸付(一部の例外を除く)

- 有価証券や支払手段の譲渡

- 預貯金の利子や保険料を対価とする役務の提供など

- 郵便切手類や印紙及び証紙や物品切手などの譲渡

- 行政の事務や外国為替業務に係る手数料を対価とする役務の提供

- 社会保険医療に関わる資産の譲渡等

- 介護保険に基づく資産の譲渡等

- 社会福祉事業等による資産の譲渡等

- 助産に係る資産の譲渡等

- 火葬料や埋葬料を対価とする役務の提供

- 一定の身体障害者用物品の譲渡、貸付け

- 学校教育に関する役務の提供

- 教科用図書の譲渡

- 住宅の貸付け

(参考:消費税法別表第一)

「資産の譲渡等」とは、資産の譲渡や貸付、役務の提供の総称です。

(4)輸出取引と輸入取引

「1、消費税の概要(1)消費税とは何か」において解説した課税要件には、国内で行われた取引であることが要件としてありました。

もし、国をまたいで取引をした場合には、どのような扱いになるのでしょうか。

輸出取引と輸入取引について、見ていきましょう。

①輸出取引

輸出取引では、消費税が免除されます。

輸出取引に含まれる取引の主な例として、以下のようなものが挙げられます。

- 商品の輸出

- 国際輸送、国際電話、国際郵便

- 非居住者に対する役務の提供のうち、国内において直接利益を受けないもの

消費税の免除を受けるためには、その取引が本当に輸出取引であることを証明する必要があります。

輸出取引の証明に必要な書類は、輸出取引の区分によって以下のように異なります。

― 物品の輸出のうち、輸出の許可を受けるものの場合

- 輸出許可証

― 役務の提供などの場合

下記の記載のある契約書などが必要となります。

- 資産の譲渡等を行った事業者の氏名、住所

- 年月日

- 資産または役務の内容

- 対価の額

- 相手の氏名、住所

②輸入取引

国外から輸入した物品には、原則、消費税が課されます。

原則として、輸入品を税関から引き取るまでに、輸入申告書を提出し消費税を納付しなければなりません。

基本的には、ここまで解説してきたような仕組みで、事業者は消費税の判断や計算をします。

ただし、中小企業者については、消費税の取扱いに関する特例措置があります。

次の章では、特例措置について見ていきましょう。

3、消費税における中小事業者の特例

(1)納税義務の免除

原則として、その課税期間に係る基準期間における課税売上高が1,000万円以下の事業者は、納税義務が免除されます。

基準期間は、それぞれ次のとおりです。

- 個人事業者の場合:課税期間の前々年

- 法人の場合:課税期間の前々事業年度など

新たに設立された法人については、設立1期目及び2期目の基準期間はないため、原則として納税義務が免除されます。

しかし、次のケースのいずれかに当てはまる場合には、納税義務の免除はされません。

- 資本金が1,000万円以上ある

- 特定新規設立法人である

さらに、平成25年1月1日以後に開始する年、または事業年度については、特定期間における課税売上高が1,000万円を超える場合は、課税事業者になります。

基準期間の課税売上高が1,000万円以下かどうかは、関係ありません。

特定期間とは、以下の期間を指します。

- 個人事業主の場合:その年の前年の1月1日から6月30日までの期間

- 法人の場合:その事業年度の前事業年度の開始の日以後6ヵ月の期間など

その他、納税義務が免除されるかどうかの判定は様々なものがあります。

ご不安な場合には、ぜひ税理士にご相談ください。

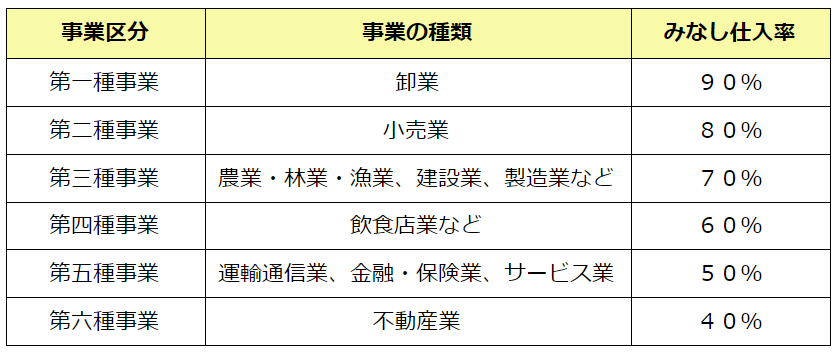

(2)簡易課税制度

簡易課税制度の適用を受けると、通常の納付税額の計算式の代わりに、みなし仕入率を用いた計算式で納付税額を計算できます。

厳密には異なりますが、基本的な計算式は以下の通りです。

|

納付税額 = 課税売上に係る消費税額 ー 仕入控除税額 仕入控除税額 = 課税売上に係る消費税額 × みなし仕入率 ※ |

(詳しい計算式はこちら:国税庁、「No.6505 簡易課税制度」)

みなし仕入率は、業種区分ことに定められています。

(参考:国税庁、「No.6509 簡易課税制度の事業区分」)

簡易課税制度の適用を受けるための要件は、以下の2つです。

- その課税期間の基準期間の課税売上高が5,000万円以下

- 消費税簡易課税制度選択届出書を事前に提出している

原則、届出書を提出した場合、2年間は原則の計算式による計算はできなくなります。

もし、原則の計算式の方が税額が低くなるなどの理由で元に戻したい場合は、

- 簡易課税制度の適用をやめようとする課税期間の開始の日の前日までに

- 消費税簡易課税制度選択不適用届出書を提出

以上のことをする必要があります。

4、申告と納税

(1)消費税の申告

個人の場合は、3月31日までに消費税の申告納付が必要です。

法人であれば、事業年度が終了した日の翌日から2ヶ月以内に税額を計算し、申告及び納付を行う必要があります。

課税事業者であっても課税取引がなく、納付税額がない場合は申告書を提出する必要はありません。

しかし、課税仕入れがある場合や、中間納付をしている場合などは、還付申告ができます。

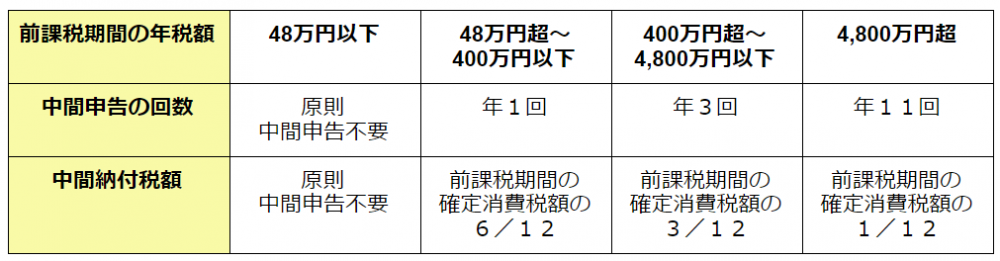

(2)中間申告

個人事業者の場合は前年度、法人の場合は前事業年度の消費税の年税額に応じて、中間申告と納付が必要になる場合があります。

どのくらいの年税額で、どのくらいの中間申告と納付が必要になるかは、以下の表の通りです。

年税額には、地方消費税は含まないので注意してください。(参考:国税庁、「No.6609 中間申告の方法」)

前課税期間が12ヵ月に満たない場合、中間納付税額の計算式が変わります。

詳しくは税理士、もしくは所轄の税務署にご相談ください。

中間申告において中間納付した場合、確定申告の際に税額控除され、控除しきれない場合には還付されます。

まとめ

いかがでしたでしょうか。

できるだけわかりやすく事業者向けの消費税について解説をしたつもりですが、どうしても分かりづらい点もあると思います。

消費税についてご自身で最低限の知識を持つことも重要ですが、不安や悩みがある場合には、税理士などの専門家に相談してみてはいかがでしょうか。

- 消費税の計算、申告書類の作成

- 節税策の提案

- 税務調査への立ち合い

などの対応が可能です。

ぜひ、税理士を頼ってみることをおすすめします。

税理士にご相談頂いた方がよい可能性があります。

初回のご相談は無料ですので

お気軽にべリーベスト税理士事務所までお問い合わせください。

最近の投稿

贈与税と相続税対策としての生前贈与について

ChatGPTと専門家サービス活用について

電子帳簿保存法とは?ポイントと猶予について

【中小企業向け】経営者・役員退職金の準備方法について

フリーランス(個人事業主)の最適な資産形成とは?小規模企業共済、iDeCo、つみたてNISAを徹底比較!

資産形成を成功させるポイントとは

円安が資産運用に与える影響は?円安時の投資のポイントも解説

事業再構築補助金とは?サービス産業を救う補助金の6つのポイント

マイナンバーの管理とシステム導入を企業で行うためのポイントを解説