これで税務調査は大丈夫!売上について指摘されやすい3つのポイントと対策!

「税務調査って何を調べられるのだろう?」

「今の会計処理で、税務調査は乗り切れるのかな?」

と、不安に思ってはいませんか。本記事では、そんな不安を払拭するために税務調査に置ける売上の立ち位置について説明したうえで、売上について税務調査において指摘されやすい

- 期ずれ

- 現金売上

- 収益計上されない入金

といった3つのポイントを、税務調査に向けて必要な準備と共に解説していきます。

併せて、売上と同様に税金に大きな影響を与える「売上原価」について、

- 費用収益対応の原則

- 棚卸資産

- 販管費

以上の売上原価について指摘されやすい3つのポイントについても確認しましょう。

本記事を読めば、税務調査において指摘される売上と売上原価に関するポイントと、税務調査に向けた準備や対策を知ることができます。

それだけでなく、たとえ突然税務調査が入ったとしても、慌てることなく整然と準備、対応できるようになることでしょう。

本記事は、べリーベスト税理士事務所の公式YouTubeチャンネルで公開されている以下の動画と連動しておりますので、ぜひ併せてご覧ください。

税理士にご相談頂いた方がよい可能性があります。

お気軽にべリーベスト税理士事務所までお問い合わせください。

1、税務調査における売上の立ち位置

税務調査において売上はどのような立ち位置にあるのでしょうか。

(1)売上は税額を左右する

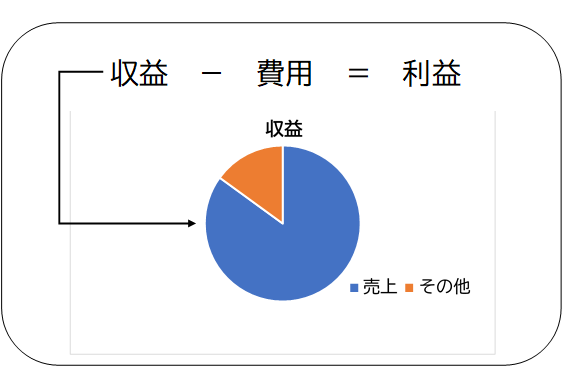

税金の金額は利益をもとに計算されますが、利益は収益から費用を差し引くことで計算されます。

以下の図から分かるように、収益の構成要素の多くを占めるのが売上です。

どのくらいの税金がかかるかは、売上の金額による部分が大きいです。

そのため、経営者は

- 当期の税金を下げたいとき➙「売上をどうにか少なくできないか?」

- できるだけ業績を良く見せたいとき➙「売上をどうにか多くできないか?」

と考えます。

このように、経営者の経営判断によって、売上は多く見せたい期や少なく見せたい期があります。

税務調査官としては、税額計算の大きな要素である売上が、適切な方法ではなく経営者の都合の良い方法で計算されてはいないかと、チェックしないわけにはいきません。

税務調査では、売上について適切な処理がなされているかどうかについて、厳しく調べられます。

(2)税務調査で指摘される売上に関する3つのポイント

では、具体的にどのようなことを指摘されるのでしょうか。

売上に関しては、

- 期ずれ

- 現金売上

- 収益計上されない入金

の3つが主なものとして挙げられます。

次の章からは、上記の3つについて「具体的に指摘されるポイント」と「税務調査に向けて必要な準備」を解説していきます。

2、期ずれについて

(1)期ずれとは

期ずれとは、売上が本来計上されるべき年度と異なる年度に計上されることをいいます。

年度間際の取引や年度をまたいだ取引は、入金と売上のタイミングがずれることによる計上ミスが起きやすいです。

税務調査では、必ずと言っていいほどチェックされる項目となります。

(2)期ずれが起こると発生するデメリット

期ずれが起こると、本来売上(または費用)が計上されるべき年度では、誤った利益が計算されていることになります。

つまり、その利益から計算される法人税額なども間違っていることとなるため、税務調査で指摘された場合は修正申告が必要です。

申告漏れ分の税金については加算税、延滞税が課せられてしまいます。

(3)期ずれを防ぐためには

期ずれを防ぐためには、売上の計上基準通りに売上が計上されるようにすることが大切です。

では、売上の計上基準とは何なのでしょうか。

売上の計上基準とは、いつ売上を計上するのかの基準です。

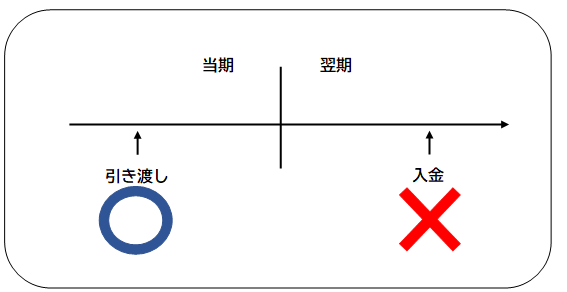

現行の日本の税法では、売上の計上基準には「実現主義」が採用されています。

実現主義では、商品の引き渡しやサービスの提供が行われた時に売上が計上されます。

例え入金が翌期にあっても、当期に商品を引き渡しているのであれば売上は当期に計上されなければなりません。

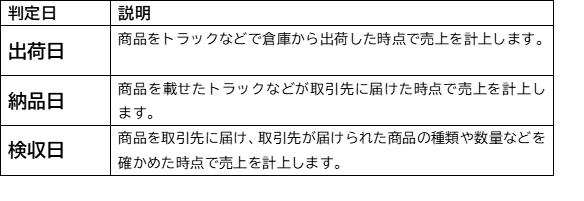

加えて、現行の日本の税法では具体的な引き渡しの日の判定方法を挙げています。

一般的な商品販売についての引き渡しの日の判定方法は、以下の表の通りです。

上記以外の方法であっても、商品や販売方法、契約内容などの性質から合理的であると認められれば、引き渡しの日の判定方法として採用することが可能となります。

採用した判定方法を毎期継続的に適用して売上を計上している場合、正しく売上が計上されていると認められます。

(4)税務調査のための準備

税務調査で期ずれの指摘を受けないために、適切な売上の計上をしていることを証明できるような証憑(契約書や納品書など)を準備しておくと良いでしょう。

採用している引き渡しの判定方法について、合理的な採用理由を説明できるように準備しておくことも、円滑に税務調査を乗り切るために必要です。

3、現金売上について

(1)現金売上とは

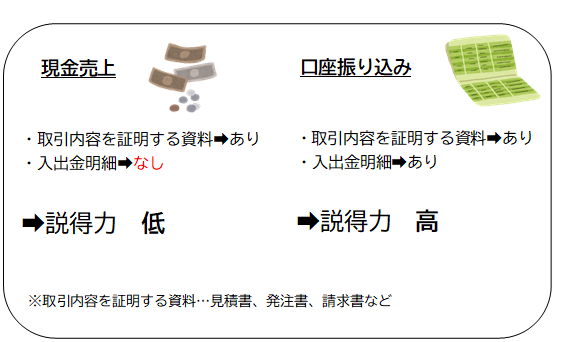

現金売上とは、商品の販売もしくはサービスの提供を行ったことに対する代金を、銀行口座を通さずに直接現金で受け取る売上のことをいいます。

現金売上と口座振り込みでは、以下の図のような違いがあります。

(2)税務上注意すべき現金売上の主な2つのケース

入出金明細がないという現金売上の特徴から、税務調査の際には現金売上について、以下のことがチェックされます。

- 本当に行われた取引かどうか

- 売上を少なく申告していないかどうか

具体的には、細かな請求書等のチェックや取引相手側の会計処理等のチェックが行われます。

では、具体的な注意すべきケースを2つ見ていきましょう。

①臨時的に現金で代金を受け取ったケース

現金売上は、実際に行われたことを証明する根拠が口座振り込みよりも薄いため、意図的に少なく、もしくはなかったものとして申告することも可能な売上となります。

そのため、通常は口座振り込みであるものの、臨時的に現金で代金を受け取ったというように、現金売上が突然計上されれば、税務調査官は本当に行われた取引かどうか厳しくチェックをします。

②普段から現金で代金を受け取っているケース

すべて、もしくはほとんどの取引について現金によって行われている場合、税務調査官としては申告されている売上のほとんどが、正しいかどうか疑わしいものになります。

したがって、自ずと厳しいチェックが入ります。

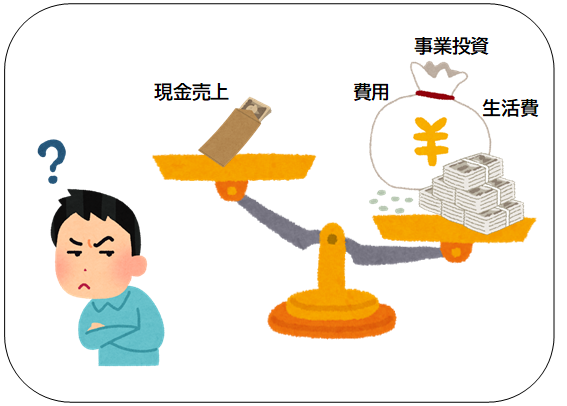

税務調査官がよく見るポイントは、売上に対する費用、事業投資、生活費のバランスです。

申告されている現金売上に対して著しく大きな支出がある場合には、厳しく調査されます。

税務調査官は、「申告されている売上の金額が過少に申告されているのではないか?」と判断するからです。

(3)税務調査のための準備

現金売上は、口座振り込みよりも税務調査においてより確かな証憑を求められる可能性があります。

証憑としては、

- 契約書

- 請求書

- 領収書やレシートの控え

- レジの月ごとの売上データ

など、以上のものを保存しておくと良いでしょう。

また、生活用と事業用で現金を区別して管理・記録しておくなどして、対策・準備しておきましょう。

4、収益計上されない入金について

(1)収益計上されない入金とは

一言に入金といっても、入金を受けるパターンはいくつか存在します。

日々の経営活動における主な入金のパターンは、以下の3つです。

- 売上

- 資産の減少(設備の売却など)

- 負債の増加(資金の借り入れなど)

この3つのうち、資産の減少と負債の増加による入金は収益計上されないものとなります。

収益計上されない入金は、頻繁に計上される売上のような収益計上される入金よりも、頻度が少ないことが一般的です。

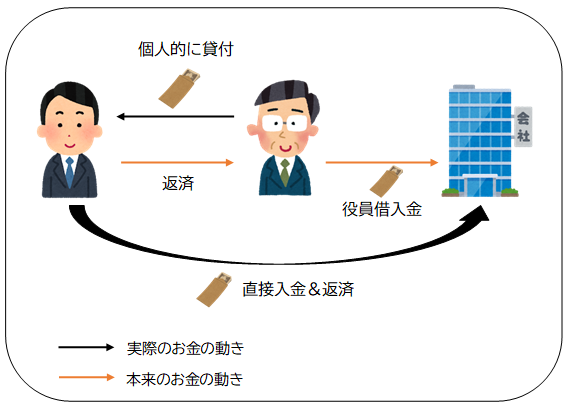

ここでは、収益計上されない収益として第三者名義の役員借入金を取り上げて、税務調査に向けて必要な準備について説明していきます。

(2)第三者名義の役員借入金とは

税務調査においてチェックされる収益計上されない入金の例として、第三者名義の役員借入金の入金が挙げられます。

これは、役員からの借入金という名目ながらも、振り込み人が役員ではない第三者であったというケースです。

税務調査においては、名目と実態が異なる入金などがある場合は、なぜそのような処理になったのか厳しい質問がなされます。

なぜ名目と実態が異なる処理をしたのか、合理的に説明ができるようにしておかなければなりません。

では、どのような準備が必要となるのでしょうか。

(3)税務調査のための準備

税務調査のために、どのような準備をすればよいか解説していきます。

今回の事例の流れは、以下のようになります。

- ①会社役員と第三者が個人的に金銭の貸し借りをしている。

- ②役員が会社に金銭を貸し付けるタイミングと第三者の返済のタイミングが重なった。

- ③以上の理由から、役員を介さずに直接金銭を会社に入金&返済した。

税務調査では、上記の状況があったからこのような会計処理を行ったと説明できる証憑が必要となります。

今回のケースでは、実際に役員と第三者の間に金銭の貸し借りがあったことを証明する書類を準備しておきましょう。

今回紹介した事例のような、普段めったに行われないイレギュラーな取引は、日常的な取引よりも注目されやすい傾向にあります。

そのため、イレギュラーな取引ほど証憑をしっかりと残しておくことが重要です。

5、税務調査における売上原価の立ち位置

次に、売上原価について解説します。

本項では、税務調査における売上原価の立ち位置を確認しましょう。

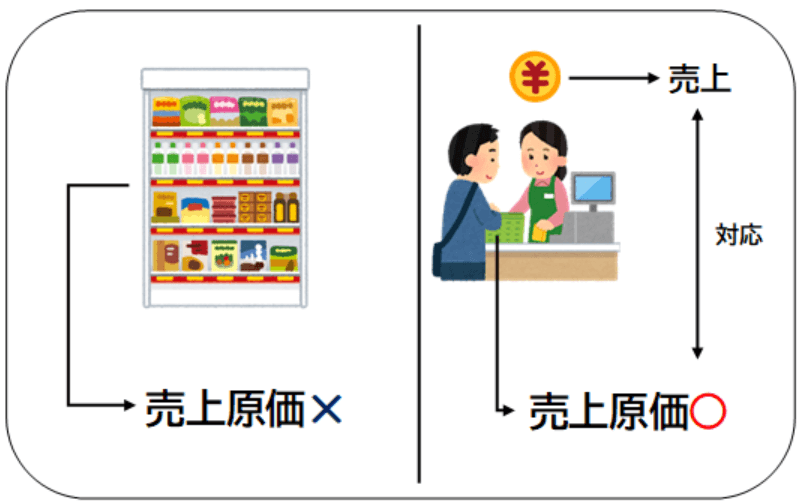

売上原価とは、商品や製品の仕入や製造などに直接かかる費用のことです。

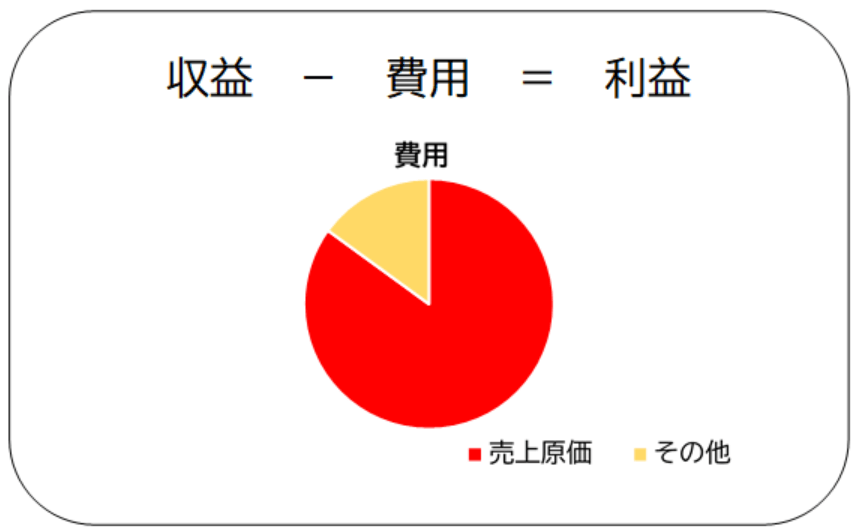

税金の金額は利益をもとに計算されますが、以下の図のように、利益は収益から費用を差し引くことで計算されます。

そして、費用の大きな割合を占める可能性が高いのが売上原価となります。

売上原価は税金の金額に大きな影響を与えることが分かるでしょう。

そのため、経営者は

- 当期の税金を減らしたいとき➙「売上原価をどうにか大きくできないか?」

- 業績を少しでも大きく見せたいとき➙「売上原価をどうにか少なくできないか?」

と考えます。

このように、売上原価は経営者の経営判断によって多く見せたい期や少なく見せたい期が存在するのです。

そのため、税額計算の大きな要素である売上原価が、適切な方法ではなく経営者の都合の良い方法で計算されてはいないかが、重要なチェック項目となります。

売上原価については、適切な処理をするよう心掛ける必要があります。

6、売上原価について指摘されやすい3つのポイント

売上原価について、具体的に指摘されやすいポイントとは何なのでしょうか。

本項では、以下の3つについて解説していきます。

- 費用収益対応の原則

- 棚卸資産

- 販管費

それぞれの項目で具体的にどのような点をチェックされるか、税務調査に向けてどのような準備をすべきかなどについて詳しくみていきましょう。

(1)費用収益対応の原則について

①費用収益対応の原則とは

費用収益対応の原則とは、「発生した収益」と「その収益に対応する費用」を同一の事業年度に計上することによって、適正な利益計算を求める原則のことです。

以下の図のような、シンプルな小売業を例に挙げます。

ある事業年度の収益は「商品の売上金額」、費用は「その売上金額に対応する費用」ですから、売り上げた分の商品の原価となります。

しかし、実際の事業活動では日々大量の商品を仕入れて大量に販売しているため、一つ一つの取引から売上原価を計算するのは骨が折れる作業です。

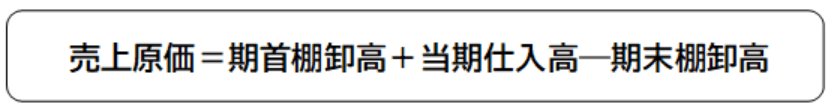

実務では期首棚卸高と当期仕入高の合計から期末棚卸高を差し引くことで、売上原価を計算します。

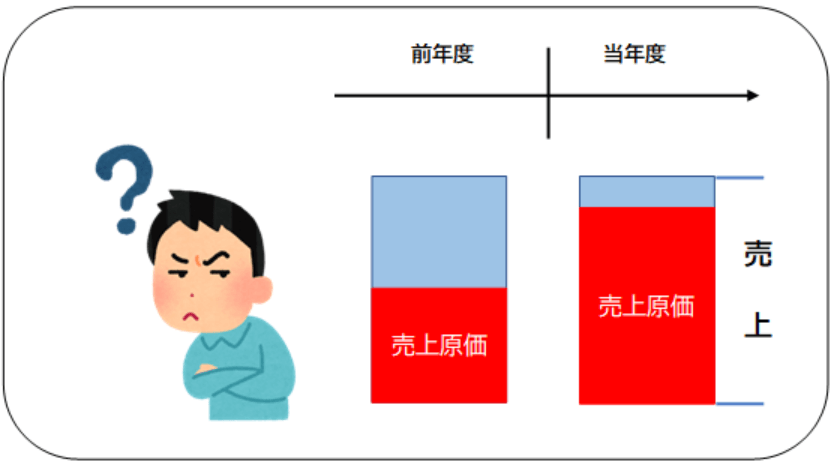

②原則に従った処理ができていない場合

原則に従った処理ができていない場合、売上に対応する売上原価が少なすぎたり、多すぎたりすることになります。

結果的に、原価率あるいは粗利率が他の年度と比べて著しく変動するのです。

著しい原価率(粗利率)の変動がある場合、税務調査において「費用収益対応の原則」に従った処理をしていないと判断されます。

そして、適正な利益計算や税額計算がなされていないと指摘を受けるでしょう。

年度末間際や年度をまたぐ取引では、売上原価の計上し忘れや適正な棚卸資産への振り替えの処理ミスが発生しやすいです。

例え意図的なものでなくとも、税務調査では必ず指摘を受けますので注意が必要です。

③税務調査のための準備

では、費用収益対応の原則について、税務調査のために準備しておくべきことはどのようなものでしょうか。

売上原価の計上漏れを指摘されないようにするために、年度末間際や年度をまたぐ取引についてはいつ商品が販売されたかにいつも以上に気を配る必要があります。

具体的には、売上と対応した分の売上原価が、しっかりと計上されているか確認することです。翌期の売上分の売上原価ではないか、当期の売上分の売上原価を計上し忘れていないか注意しましょう。

売上の計上基準についても確認しておくと、売上原価を計上するタイミングが分かりやすくなります。

そして、税務調査の際には請求書や契約書などの証憑を用意しておき、各取引の処理は適切なものであると説明できるようにしておくことが重要です。

(2)棚卸資産について

①棚卸資産とは

棚卸資産とは会社が販売を目的として保有する資産のことです。

棚卸資産には商品や製品、仕掛品などが含まれます。

一般的には商品在庫として認識されているものになります。

費用収益対応の原則の下では、売り上げていない商品の原価は売上原価として計上できません。

そのため、当期売れ残った商品在庫の原価は棚卸資産として翌期に繰り延べる処理を行います。そうすることで、販売された商品の原価分だけ費用が計上されることになります。

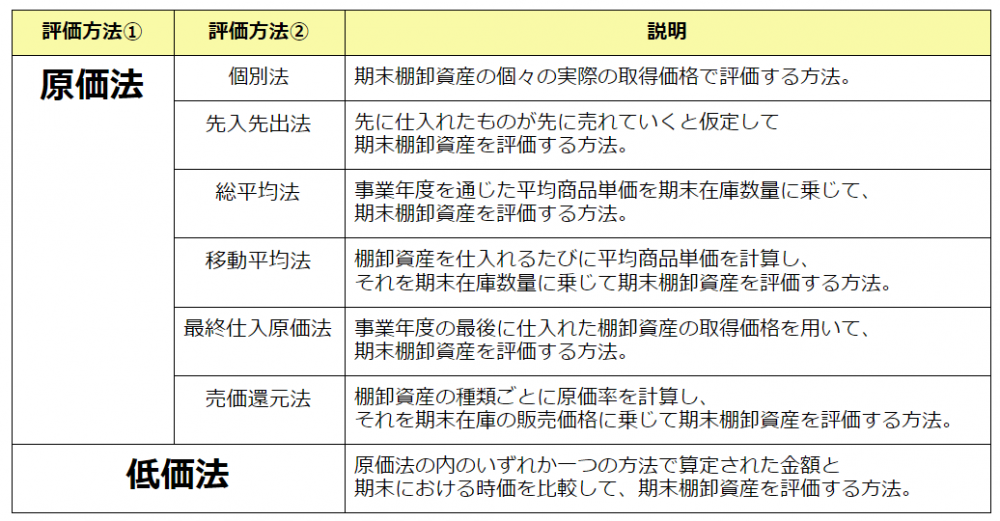

繰り延べる商品在庫の原価は自ら評価する必要があり、法令で定められた方法から一つ選び所轄税務署長に届け出なくてはなりません。

法令で定められている評価方法は以下の表の通りです。

ちなみに、届け出を提出しなかった場合は最終仕入原価法を採用することになります。

②棚卸資産と売上原価の関係

棚卸資産と売上原価の関係性は強く、その金額は連動しています。

「(1)①費用収益対応の原則とは」で説明した「売上原価=期首棚卸高+当期仕入高-期末棚卸高」から分かるように、期末棚卸資産が多ければ売上原価は少なくなり、期末棚卸資産が少なければ売上原価は多くなることがわかるでしょう。

また、棚卸資産はその管理について自社で完結する場合が多く、その数量や評価について会計操作が行われやすいという特徴があります。

「売上原価との関係性の強さ」と「会計操作のしやすさ」という二つの特徴から、棚卸資産は税務調査において必ずチェックされる項目です。

③税務調査においてチェックされるポイント

棚卸資産がチェックされる具体的なポイントとして以下の二つが挙げられます。

― 棚卸資産の帳簿と実地のズレはないかどうか

帳簿上の棚卸資産の金額と実地の棚卸資産の金額は一致しているかどうかチェックされます。

具体的には、帳簿上と実地の棚卸資産が、同一の評価方法と同一の個数から計算されたものかどうかという点です。

― 原価率(粗利率)の著しい変動はないかどうか

棚卸資産の金額を操作して売上原価を無理やり増やそうとすると、売り上げていない商品の売上原価が計上されることになります。

結果的に、原価率(粗利率)が他の事業年度と比べて著しく変動することになるのです。

したがって、税務調査では原価率(粗利率)の変動が著しいものであれば、「なぜ今年度の原価率はいつもより大きいのでしょうか?」と説明を求められることになります。

④税務調査のための準備

棚卸資産について、税務調査のためにまず準備すべきことは次のとおりです。

- 届け出た評価方法で棚卸資産を評価する

- 帳簿上と実地の棚卸資産の数量がずれないよう記録を取る

実地の棚卸資産を数える際には、倉庫内にある在庫だけでなく発送中のものなどがないか注意してください。

その上で、税務調査の際にはそれらの記録を下に、処理が適正なものであったと説明することが重要となります。

(3)販管費(販売費及び一般管理費)について

①販管費とは

販売費および一般管理費のことを、略して「販管費」といいます。

販売費は、商品や製品を販売するために直接かかる費用のことです。

一般管理費は、会社全般の業務の管理活動に係る費用のことを示します。

②販管費となるか売上原価となるか

どのような費用が売上原価になるかどうかは、業種によって異なります。

例えば、小売業では商品の仕入価格がそのまま売上原価となります。

一方、製造業などの商品や製品が完成するまでの過程が長く複雑な業種では、売上原価に含めるべき費用の種類が多くなります。

製造業などの複雑な業種では、どの費用を売上原価に含めるべきか、それとも販管費に含めるべきかに悩む場面が多くなりやすいです。

③税務調査においてチェックされるポイント

税務調査においては売上原価として計上すべき費用が販管費として計上されていたとしても、その分の費用が認められなくなるということはあまりありません。(棚卸資産に振り替えを行い、次年度以降の費用にすべきだったという指摘は考えられます)

ある年度において販管費として計上されている費用が次年度においては売上原価として計上されている場合などには、原価率(粗利率)が事業年度によってまばらになってしまいます。

その結果、税務調査官は「なぜ年度によって原価率(粗利率)が大きく変動しているのか」と指摘せざるを得なくなります。

④税務調査のための準備

販管費について、税務調査で上記のような指摘を受けないために、あらかじめ販管費の計上ルールを決めておくと良いでしょう。

そうすることで、年度によって原価率(粗利率)が変動することを防ぐことができます。

まとめ

ここまで、売上に関して税務調査において指摘されやすいポイントを3つ、必要な準備と共に解説してきました。

併せて、税務調査において指摘されやすい売上原価に関する3つのポイントについても解説しました。

税務調査で必ず必要となるのが、なぜ「この処理」や「この数値」が正しいのかを合理的に説明できる証憑となります。

もし、しっかりと税務調査の対応ができるか不安であれば、お近くの税理士に相談してみてください。税務調査において必要な証憑の準備や、調査当日の対応までしてくれるはずです。

税理士にご相談頂いた方がよい可能性があります。

初回のご相談は無料ですので

お気軽にべリーベスト税理士事務所までお問い合わせください。

最近の投稿

贈与税と相続税対策としての生前贈与について

ChatGPTと専門家サービス活用について

電子帳簿保存法とは?ポイントと猶予について

【中小企業向け】経営者・役員退職金の準備方法について

フリーランス(個人事業主)の最適な資産形成とは?小規模企業共済、iDeCo、つみたてNISAを徹底比較!

資産形成を成功させるポイントとは

円安が資産運用に与える影響は?円安時の投資のポイントも解説

事業再構築補助金とは?サービス産業を救う補助金の6つのポイント

マイナンバーの管理とシステム導入を企業で行うためのポイントを解説