信用保証協会とは?わかりやすく解説!高額融資のため知りたいこと5つ

信用保証協会とは、いったいどのようなものなのだろう……。

融資には、保証付融資と保証の付かない融資があります。

保証付融資は、信用保証協会が保証してくれる融資です。

信用保証協会の保証付融資を受ける場合、注意点などをよく理解しておく必要があります。

今回は、信用保証協会とはどのような機関なのかわかりやすく説明したうえで、

- 信用保証協会の融資利用の流れとは

- 信用保証協会を利用するメリット・デメリットとは

- 信用保証協会の保証制度の注意点とは

について、解説していきます。

あわせて、

- 信用保証協会を利用して高額融資を受けるポイント

- 信用保証協会の保証付融資を含め資金調達のことを税理士へ相談するメリット

についても、確認しましょう。

この記事が、信用保証協会についてわかりやすく知りたい!という方々の参考になれば幸いです。

税理士にご相談頂いた方がよい可能性があります。

お気軽にべリーベスト税理士事務所までお問い合わせください。

1、信用保証協会とは

信用保証協会とは、中小企業などが融資を受けやすくなるようにサポートする公的機関です。信用保証協会法に基づいて設立されました。

本項では、信用保証協会について以下の事項を解説します。

- 信用保証協会の目的

- 信用保証制度の仕組み

(1)信用保証協会の目的

信用保証協会は、これから起業する方や具体的な業績がない中小企業などが、金融機関から借り入れしやすくする目的を持っています。

信用保証協会は、中小企業などが金融機関から資金調達する際に、保証人となってくれます。信用保証協会が保証人となってくれる仕組みが、「信用保証制度」です。

信用保証制度の詳しい仕組みについては、次項(2)で紹介します。

また、信用保証協会では、保証業務の他にも以下のようなサポート業務を行っています。

- 利用者と他社との取引きの仲介としてのビジネスマッチング

- 資金調達や会社設立など経営に関する相談やアドバイス

- 財務診断用ツール(McSS経営診断報告書提供サービス)の無料提供

(2)信用保証制度の仕組み

補償信用制度の仕組みについて解説します。

①信用保証制度の当事者の関係

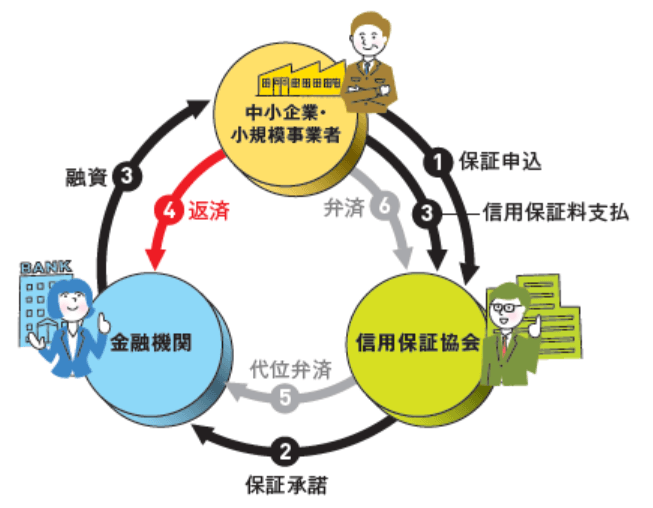

信用保証制度は、下図のように、中小企業や個人事業主と信用保証協会、金融機関の三者が当事者となります。

出典:もっと知りたい信用保証―一般社団法人全国信用保証協会連合会

三者の役割は、それぞれ以下のとおりです。

| 当事者 | 役割 |

| 中小企業や個人事業主 |

|

| 信用保証協会 |

|

| 金融機関 |

|

②信用保証制度で保証される限度額

信用保証制度によって保証される限度額は、東京信用保証協会の場合には、1企業あたり合計2億8,000万円となります(1企業の保証限度額はいくらですか?―東京信用保証協会)。

具体的には、以下のとおりです。

| 種類 | 限度額 |

| 普通保証 | 2億円(※組合4億円) |

| 無担保保証 | 8,000万円(※組合同額) |

(※) 組合とは、原則として中小企業施策における「事業共同組合」のこと。

上表より、「無担保なら8,000万円まで限度枠があるの?」と、思う方もいらっしゃるでしょう。

しかし、無条件で誰でも構わず8,000万円まで無担保で保証をしてくれるというわけではありません。

企業の業績や資金使途、返済能力などを総合的に判断して、保証額は決定されます。

なお、都・区市町制度については、それぞれ融資要項で限度金額が決まっていますので、事前によく確認しましょう。

③信用保証制度は保証料を支払う必要がある

信用保証制度は、無料で利用できません。信用保証料を払う必要があります。

「信用保証料」は、保証協会利用の対価といえるでしょう。

信用保証料は、それぞれの地域の信用保証協会が提供している「信用保証料シミュレーション」にて確認できます。

- 信用保証料簡易シミュレーション(東京信用保証協会)

- 信用保証料シミュレーター(神奈川県信用保証協会)

- 保証料シミュレーション(大阪信用保証協会)

2、信用保証協会の融資利用の流れとは

信用保証制度を利用したいと考えたら、申込みの前に、現在取引をしている金融機関へ相談しましょう。

ただし、金融機関の担当者によっては、信用保証制度にあまり詳しくない場合もあります。

金融機関に信用保証制度の相談してみたものの、金融機関から曖昧な対応をされた場合には、信用保証協会や顧問税理士などに相談するとよいでしょう。

信用保証協会の信用保証制度による融資を利用する流れは、次のとおりです。

- 融資の申込み

- 審査

- 融資

具体的にみていきましょう。

(1)融資の申込み

信用保証協会融資を利用するための申込み方法は、次の2種類です。

- 金融機関から申込む

- 信用保証協会から申込む

①金融機関から申込む

金融機関の窓口で、信用保証協会融資を申込むことができます。

金融機関に申込んでから、金融機関が「この企業には融資しても良い」と判断すると、必要書類を金融機関から信用保証協会へ提出されます。

②信用保証協会から申込む

信用保証協会の窓口でも、信用保証協会融資を申込むことができます。

申込書類や必要書類を揃えて、信用保証協会に提出しましょう。

(2)審査

融資の申込みをしたら、金融機関と保証協会で融資の審査が行われます。

信用保証協会から、直接ヒアリングや面談が行われる場合があります。

ヒアリングや面談は、企業のオフィスや事務所などで行われることを、頭に入れておきましょう。

(3)融資

信用保証協会の審査において、「保証承諾」されるかどうかが決定します。

保証承諾されると、信用保証協会から金融機関に対して、「信用保証書」が発行されます。

なお、信用保証協会で融資の申込みを行った場合、申込先の金融機関が承諾したあとに、信用保証協会から信用保証書が発行されます。

信用保証協会で信用保証料を支払い、信用保証書に準じて融資が行われます。

融資を受けることになったら、融資額を返済しなければなりません。

融資契約に基づいた返済期限に従って、金融機関に返済します。

万が一、融資先から金融機関への返済が滞った場合には、信用保証協会が代わりに金融機関へ借入金を弁済します(代位弁済)。

代位弁済された場合、融資先は信用保証協会へ代位弁済された分の額を返済しなければなりません。

3、信用保証協会を利用するメリットとは

信用保証協会を利用するメリットには、以下のようなものが挙げられます。

- プロパー融資を利用できる

- 無担保で利用できる

- 長期の借入ができる

- さまざまなニーズに合った保証制度がある

(1)プロパー融資を利用できる

保証付融資を利用することで、取引している金融機関のプロパー融資と併用して融資枠の拡大を図ることも可能です。

「プロパー融資」とは、保証協会の保証を付けずに、金融機関から直接借入できる融資方法です。

プロパー融資と保証付融資を併用することで、本来の融資枠よりも大きな金額の融資を受けられる仕組みとなっています。

しかし、プロパー融資は保証が付かないという性質上、創業したてや業績のない中小企業や個人事業主の場合、審査が通らないのが一般的です。

まずは、しばらく信用保証協会の保証付融資を利用することになります。

ある程度売上利益が伸びてきたら、プロパー融資も受けられるようになります。

プロパー融資と保証付融資を併用するためには、業績がアップして売上を安定させることが必要です。

プロパー融資について、詳しくは「プロパー融資とは?審査通過のために知りたい6つのこと」をご確認ください。

(2)無担保で利用できる

信用保証協会の保証付融資は、担保がなくても利用できます。

無担保で利用できることは、中小企業にとって手軽に融資を受けられるため、大きなメリットといえるでしょう。

また、信用保証制度を利用する際には、法人代表者以外の連帯保証人は必要ないことが原則です。

(3)長期の借入ができる

信用保証協会の保証があれば、長期間の借入が可能です。

長期間の借入が可能ならば、計画的な利用ができるでしょう。

(4)さまざまなニーズに合った保証制度がある

信用保証制度には、さまざまなニーズに合った次のような保証制度があります(一例)。

- 流動資産担保融資保証制度(ABL保証)

- 小口零細企業保証制度

- 経営力強化保証制度

- 借換保証制度

また、経営力強化保証など一部の保証制度では、通常の信用保証料率区分より一区分低い料率(特別料率)が適用されます。

特別料率は、経費にすることが可能です。確定申告にも記載できるため、節税となるでしょう。

4、信用保証協会の保証制度のデメリットとは

信用保証協会の保証制度のデメリットは、以下のとおりです。

- 代位弁済されたら借入金がなくなるわけではない

- 信用保証協会が残債の債務免除に応じる可能性はほぼゼロ

- 審査が2回必要なので融資までに時間がかかる

(1)代位弁済されたら借入金がなくなるわけではない

すでに説明しているとおり、「信用保証料」は、信用保証制度を利用して保証してもらうための対価です。

つまり、信用保証料は、融資を返済できなかった場合の保険ではありません。

融資を返済できなかった場合に信用保証協会から代位弁済があっても、融資したお金自体はなくならないことになります。

代位弁済となった場合には、信用保証協会から代位弁済した分の一括返済を請求されてしまいますので、注意しましょう。

(2)信用保証協会が残債の債務免除に応じる可能性はほぼゼロ

(1)で説明したとおり、融資先が何らかの事情で融資額を返済できなかった場合、信用保証協会から金融機関へ代位弁済がなされれば、金融機関は融資先に対して債務免除します。

金融機関が債務免除した場合、融資先の金融機関からの借入金はゼロになることがあります。

一方、信用保証協会の代位弁済の原資は税金です。

信用保証協会が、保証先(融資先)に代わって金融機関へ代位弁済した残債については、債務免除に応じる可能性は非常に小さいでしょう。

(3)審査が2回必要なので融資までに時間がかかる

保証付融資を申請すると、信用保証協会と金融機関のそれぞれで審査が必要となります。

信用保証協会の保証が可能となっても、金融機関から融資が絶対に実行されるとは限らないことを理解しておきましょう。

5、信用保証協会の保証制度の注意点

前2項では、信用保証協会の保証制度を利用するメリットとデメリットについて、解説しました。

本項では、さらに信用保証制度を利用する際の注意点について、確認しましょう。

(1)信用保証協会を利用できない中小企業がある

信用保証協会の保証制度は、中小企業であれば誰でも利用できるわけではありません。

具体的には、次の要件で利用できる対象者を制限していることがあります。

なお、各地域の信用保証協会によって制限要件が異なる場合があるため、事前に確認することをおすすめします。

- 企業規模

- 一部の業種

- その他

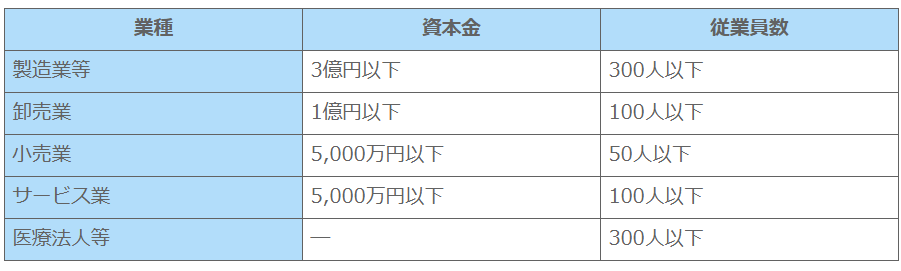

①企業規模

信用保証制度では、企業規模によっても対象者を制限しています。

例えば、東京信用保証協会では、資本金または常時使用する従業員数のいずれかについて、下表に該当する事業者を保証の対象としています。

出典:ご利用いただける中小企業とは―東京信用保証協会

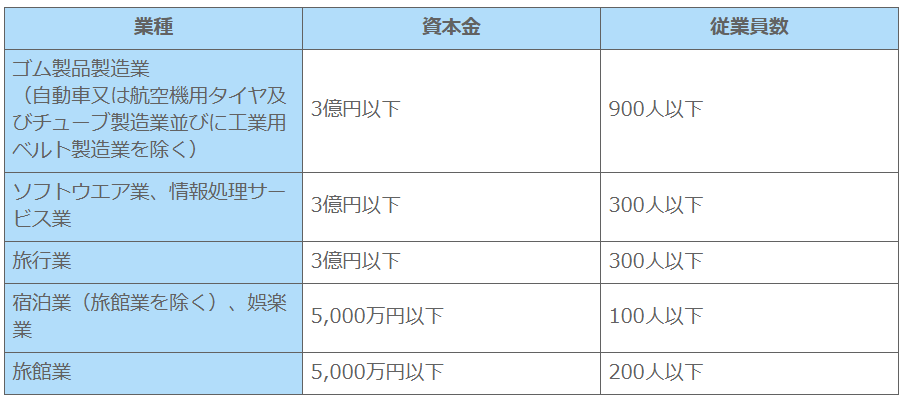

また、下表に該当する業種は規模要件が異なるため、注意が必要です。

出典:ご利用いただける中小企業とは―東京信用保証協会

②一部の業種

信用保証制度は、ほとんどの業種で利用できることが原則です。

しかし、農林漁業や金融業などの一部の業種では保証対象外となり、利用できません。

各地域の信用保証協会によって見解が多少異なるため、自社の事業が対象業種かどうかわからない場合には、それぞれの信用保証協会に確認しましょう。

例えば、東京信用保証協会では「ご利用いただける中小企業」として、以下のとおり説明されています。

| 商工業のほとんどの業種でご利用になれます。ただし農林・漁業、遊興娯楽業のうち風俗関連営業、金融業、宗教法人、非営利団体(NPOを除く)、LLP(有限責任事業組合)等、その他当協会が支援するのは難しいと判断した場合は利用できません。 |

引用:ご利用いただける中小企業とは―東京信用保証協会

これから法人を設立する場合などで登記する場合には、登記の「事業目的」の項目について、十分に注意しましょう。

事業目的に保証対象外の業種を記載してしまうと、信用保証制度を利用できなくなる可能性があります。

③その他

①や②で説明した要件の他にも、「所在・業歴」や「許認可等を受けているか」によって、信用保証制度を利用できるかどうか変わることがあります。

(2)審査の面談は申込者のみが参加できる

信用保証協会の面談は、申込者だけが面談を行うことになります。

第三者が同席することは認められていていないため、注意が必要です。

また、信用保証協会の面談前に、金融機関の担当者や税理士などからアドバイスを受けることは可能ですが、面談などでは代理人による参加もできません。

(3)あっせん業者を通じて申込みできない

最近、「信用保証協会」を名乗るあっせん業者が増えています。

特に、インターネット上などにおいて、信用保証協会のあっせん業者が広告を出していることがあります。

上記のようなあっせん業者は、保証料以外にお金を支払うよう要求することがあります。

しかし、信用保証協会では、あっせん業者のような第三者を通じた申込みは受け付けていません。

信用保証協会は、保証に際しても、「信用保証料」以外には費用負担を求めることは原則ありません。

あっせん業者が蔓延している問題については、信用保証協会でも注意喚起を行っています。

万が一、信用保証協会を名乗るあっせん業者を見つけた場合は、最寄りの信用保証協会に通報しましょう。あっせん業者による勧誘に、騙されないようにご注意ください。

(4)保証付融資の融資上限枠は増やせない

保証付融資には、次のとおり融資額に上限枠があります。

- 無担保の場合:8,000万円

- 有担保の場合:2億円

無担保と有担保を合わせると、2億8,000万円が融資上限枠となるのが基本です。

例えば、現在無担保の保証付融資で、いつも取引をしている銀行から3,000万円借りていたとします。

以上のケースにおいて、無担保の融資上限8,000万円の枠のうち5,000万円の残額があったとしても、必ずしも5,000万円を借りられるわけではありません。

つまり、無担保で8,000万円や、有担保で2億円の上限枠があったとしても、融資上限枠いっぱいに融資を受けられないという可能性があるということです。

創業したての企業や、業績がまだない企業などが融資を受ける場合は、まずはしばらく信用保証協会の保証付融資を利用することになります。

しかし、上記で解説したように、保証協会の融資上限枠まで保証付融資を行ってしまうと、保証協会は融資上限枠を超えて保証してくれない点については、要注意です。

ある程度売上利益が伸びてきたら、プロパー融資も受けられるようになるので、プロパー融資をベースに利用しつつ、保証協会の融資枠を残すようにすることをおすすめします。

6、信用保証協会を利用して高額融資を受けるポイントとは

信用保証協会の保証付融資で、高額融資を受けるためのポイントには、次のようなものがあります。

- メインバンクを利用する

- 事業計画書をしっかり作成する

- コロナ禍の保証付融資は「セーフネット保証」の利用も検討する

(1)メインバンクを利用する

信用保証協会の保証付融資は、メインバンクで申込みましょう。

メインバンクは、長年取引をしており、信頼できる金融機関です。

付き合いの長い金融機関ならば、自社の経営状況について把握してくれています。

融資の審査において明確な判断をしてくれたり、融資に関するアドバイスをしてくれたりするでしょう。高額融資を受けられる可能性が高くなります。

また、金融機関と親密になれば、経営者に有利な情報提供や協力を期待できます。

手続きについても、スムーズに進められるでしょう。

日常的に、金融機関の担当者と友好関係を築いていきましょう。

(2)事業計画書をしっかり作成する

高額な融資を受けるためには、融資の審査で必要となる「事業計画書」がしっかり書けているかどうかが重要な要素となります。

事業計画書は、作成し慣れていないと、難しく感じるでしょう。

特に、初めて作成する場合には、書き方の右も左もわからない……なんてことも。

事業計画書を思うように作成できないなら、税理士などに相談してみましょう。

他にも、資金調達に関するサイトなどで、事業計画書の書き方などを参考にしてみるのも1つの手段です。

事業計画書の書き方について、詳しくは「事業計画書の書き方とは?資金調達や事業を成功させるための5つのコツ」で解説しています。

べリーベスト税理士事務所公式YouTubeチャンネルでも、事業計画書の書き方について詳しく解説していますので、あわせてご確認ください。

(3)コロナ禍の保証付融資は「セーフネット保証」の利用も検討しよう

融資前に計画していた返済がスムーズに進まない理由としては、判断ミスや決断の甘さなどさまざまな要因があると考えられます。

しかし、自然災害や取引先企業の倒産などで返済が難しくなった場合には、どうしようもない理由といえるでしょう。

企業の責めに帰すべきでない理由がある場合には、「セーフネット保証」の利用を検討しましょう。

①セーフネット保証とは

セーフネット保証は、自治体の産業振興担当課に申請することにより、保証認定を受けられます。

保証認定を受けたら、「認定書」を金融機関に提出して融資を申込みましょう。

認定書を提出して申込んだ融資は、「セーフティネット保証付融資」となります。

セーフティネット保証は、以下の1~8号まであります。

| 1号:連鎖倒産防止 2号:取引先企業のリストラ等の事業活動の制限 3号:突発的災害(事故等) 4号:突発的災害(自然災害等) 5号:業況の悪化している業種(全国的) 6号:取引金融機関の破綻 7号:金融機関の経営の相当程度の合理化に伴う金融取引の調整 8号:金融機関の整理回収機構に対する貸付債権の譲渡 |

出典:セーフティネット保証制度 中小企業信用保険法第2条第5項―中小企業庁

セーフティネット保証の認定を受けるためには、上記の1~8号のうちいずれかに該当しなければなりません。

セーフティネット保証の認定を受けると、次のようなメリットがあります。

- 責任共有制度の対象外となる(5号を除く)

- 一般保証とは別枠で信用協会から保証される

セーフネット保証では、貸し倒れても100%信用保証協会から代位弁済されます。

また、一般保証の2億8,000万円とは別に、2億8,000万円分融資限度額が増え、借りられる金額が大幅に増えます。

②コロナ禍での融資は「セーフネット保証4号」

2020年より経済に大打撃を与えている新型コロナウイルス。

新型コロナウイルスの影響で経営不振となり、融資を受けたい……という企業も多いかと思います。

新型コロナウイルスの場合は、「セーフネット保証4号」の「突発的災害(自然災害等)」に該当します。

なお、新型コロナウイルス感染症に係るセーフティネット保証4号の指定期間は、令和3年6月1日まで指定期間を延長予定です(新型コロナウイルス感染症に係るセーフティネット保証4号の指定期間を延長します―中小企業庁)。

今後も、再延長となる可能性があるため、中小企業庁などのホームページで随時確認しましょう。

7、信用保証協会の保証付融資を含め資金調達のことなら税理士へ相談を!

「信用保証協会の保証付融資を利用したいけれど、審査や希望通りの融資を受けられるか不安……。」

信用保証協会の保証付融資の利用で不安がある場合には、税理士に相談しましょう。

税理士へ相談するメリットは、次のとおりです。

- 融資や経営に関する的確なアドバイスを受けられる

- 決算書や事業計画書を作成してもらえる

(1)融資や経営に関する的確なアドバイスを受けられる

税理士を選ぶ際、融資や経営に精通している税理士に絞って依頼することで、自社に有利なアドバイスを受けられるでしょう。

1点ご注意いただきたいのは、税理士であれば全員が必ずしも経営や融資の知識があるとは限らないことです。融資や経営に詳しい税理士を探しましょう。

税理士からのアドバイスは、保証付融資の審査を通過し、高額融資を獲得するためのポイントにも繋がります。

(2)決算書や事業計画書を作成してもらえる

毎月の決算書や事業計画書は、融資を申請して審査を受ける際に、会社を判断する重要な資料となります。

決算書や事業計画書の作成は、慣れていないと非常に手間のかかる業務となってしまいます。

また、経営者としては決算書や事業計画書の作成以外にも多大な業務があるため、できれば業務負担を減らしたいですよね。

税理士は、決算書や事業計画書の作成も行ってくれます。

税理士に依頼すれば、社内の業務負担が減るだけではなく、経理や税務のプロである税理士が正確に決算を行ったり、事業計画書を作成してくれたりというメリットがあります。

まとめ

今回は、信用保証協会の保証付融資を中心に、わかりやすく解説しました。

信用保証協会とは、中小企業や個人事業主などが、融資を受けやすくなるようにサポートする公的機関です。

種類が多かったり、無担保で長期借入ができたりとさまざまなメリットがある一方で、デメリットや利用するにあたって注意点なども多くなっています。

本記事で紹介した、保証付融資で高額融資を受けるためのポイントなどを参考にしていただき、スムーズな高額融資獲得を目指しましょう。

税理士にご相談頂いた方がよい可能性があります。

初回のご相談は無料ですので

お気軽にべリーベスト税理士事務所までお問い合わせください。

最近の投稿

贈与税と相続税対策としての生前贈与について

ChatGPTと専門家サービス活用について

電子帳簿保存法とは?ポイントと猶予について

【中小企業向け】経営者・役員退職金の準備方法について

フリーランス(個人事業主)の最適な資産形成とは?小規模企業共済、iDeCo、つみたてNISAを徹底比較!

資産形成を成功させるポイントとは

円安が資産運用に与える影響は?円安時の投資のポイントも解説

事業再構築補助金とは?サービス産業を救う補助金の6つのポイント

マイナンバーの管理とシステム導入を企業で行うためのポイントを解説